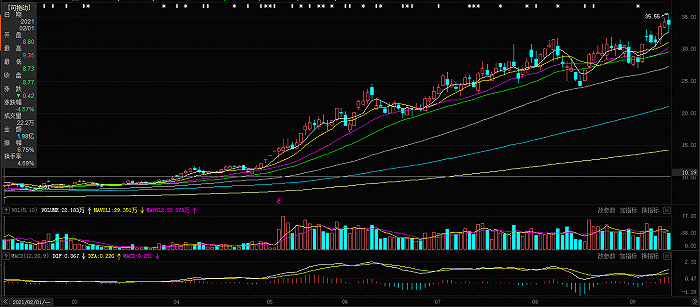

今年以来,A股“沾锂就火”行情直接带动藏格控股(000408.SZ)从8元/股最高涨至35.55元/股,创下近六年股价新高。

与股价一样高涨的还有业绩。今年前三季度,藏格控股营收同比增76.9%至20.99亿元,归属母公司股东的净利润同比大增1729.57%至8.25亿元。

业绩股价双高,让这家此前净利润连续三年下滑的公司完成了反转。但事实真的是这样吗?

华丽外表下,藏格控股问题重重。一方面,藏格控股实控人、前董事长、青海省前首富肖永明的藏格系(肖永明及其控制的西藏藏格创业投资集团有限公司、四川省永鸿实业有限公司、青海中浩天然气化工有限公司等)百亿债务危机爆发。司法拍卖网络平台显示,截至目前,上市公司已有合计3.5亿股登上司法拍卖网络平台,其中2.115亿股将于12月12日拍卖,起拍价19.27元/股。另一方面,业绩大增引人关注,公司前三季度财务数据被质疑利润调节。公司第三季度营收与税费数据,行业季节特性、主营产品销量价格均无法吻合。

此前,藏格控股曾因财务造假被证监会处罚,因此也遭到了投资者索赔。索赔案代理律师之一的北京中登律师事务所姚国文告诉界面新闻,今年年初,已经有部分投资者陆续收到了来自藏格控股的赔偿款。目前,仍有投资者在向藏格控股索赔。

股权拍卖遭流拍,实控人百亿债务危机爆发

一桩桩拍卖,正在掀开肖永明及其背后藏格系高达百亿的债务“盖子”。

有知情人士告诉界面新闻,藏格控股及其背后的藏格系深陷百亿巨额债务危机。截至目前,实际控制人、前董事长肖永明及藏格系总负债金额逾130亿元。其中有股份质押的债务本息共105.03亿元;对应的债务人包括藏格集团、永鸿实业、肖永明、中浩天然气,以所持藏格控股股份作质押。债权人则包括国信证券、华融证券、西宁农商行等。

藏格控股2021年三季报显示,截至报告期末,肖永明及藏格系股东将所持全部藏格控股股份14.67亿股(占总股本73.58%)质押。以11月25日收盘价计算,该部分股票总市值达387.7亿元。

界面新闻发现,自今年10月底至今,藏格控股已有1.38亿股股权在阿里拍卖平台上遭到强制拍卖,另还有约2.115亿股将在12月12日分20笔拍卖,起拍价19.27元/股,合计起拍金额达40.75亿元。综上,藏格控股目前公开的已有合计3.5亿股登上司法拍卖网络平台。

11月16日,藏格控股曾发布公告称,股东永鸿实业所持有的藏格控股5700万股股票,在淘宝网司法拍卖网络平台上被司法拍卖,但根据拍卖结果显示此次拍卖已流拍。

图片来源:阿里拍卖

11月16日,藏格控股报收25.15元/股。而上述5700万股的起卖价格为19.27元/股,起拍总金额10.98亿元,所拍标的股权为二级市场价格的7.7折,但依旧无人参拍。

事实上,前述司法拍卖,仅仅是肖永明及其藏格系百亿元债务逾期后,被质押的藏格控股股票陆续沦入司法拍卖的开端。

有知情人士透露,已经逾期的国信证券等三家金融机构拟法拍所质押的藏格控股股份,合计债权本息86.6亿元。这些机构所质押的藏格控股股权,还会陆续拍卖。

值得一提的是,11月16日藏格控股流拍的这一批股票尤为重要。

“这5700万股股票属于上市公司股东永鸿实业。永鸿实业曾向国信证券质押1.78亿股,借款15亿元。该借款原定到期日为2019年8月26日,已经严重逾期。”上述知情人士称,这5700万股股票的拍卖,是解开藏格系百亿债务连环锁套的第一把钥匙。只有这部分股票拍卖成功,国信证券才能启动对藏格系质押在浦发银行和华融证券股票的解封。而浦发银行和华融证券被交叉查封的被质押股票,才可以继续被拍卖还债。

对于实控人债务问题,藏格控股董秘李瑞雪对界面新闻表示,大股东的债务情况不属于上市公司详细性披露范畴,对于大股东与上市公司来说,两者之间的人员、资产、财务、业务、机构都是相互独立的。大股东的对外负债属于其自主权限之内,“大股东通过司法拍卖、协议转让等方式解决债务问题,是属于其自主解决范围的事情。一旦大股东决定用司法拍卖、挂牌拍卖等方式拍卖上市公司股份,就会告诉公司,公司也会披露公告。这个我觉得没什么大问题。”

李瑞雪称,“大股东无论是卖资产、卖股票,与上市公司层面没有什么关系。如果换了一家公司来做控股股东,公司也能继续正常运转,目前公司氯化钾、碳酸锂业务都在正常进行。公司将尽量实现氯化钾全年产销目标100万吨,同时为明年上半年备了接近半年的光卤石原料。”

对此,一位陕西私募基金负责人持不同意见,其对界面新闻表示,“控股股东的巨额债务问题实则与上市公司息息相关,一旦发生控制权变更,上市公司层面的人事任免、业务布局等都将受到重大影响。”

上述知情人士称,目前机构投资者对于藏格控股股票拍卖的态度也并不“简单”,不断流拍后(下一次拍卖一般会降低起拍价),他们可以花更少的钱,买更多的股票,何乐而不为?

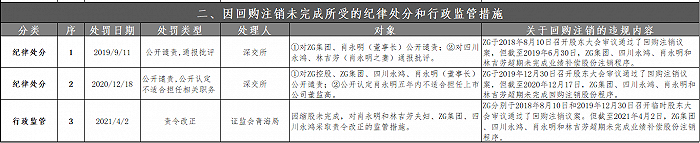

借壳时业绩承诺未完成,4.13亿股缩股屡逾期

公开资料显示,藏格控股创办于1996年6月,曾经主要从事氯化钾的生产和销售,拥有察尔汗盐湖开采面积724.3493平方公里,年生产能力达200万吨,系国内氯化钾行业第二大生产企业,青海省30家重点企业之一。

2016年,藏格控股成功借壳金谷源,实控人肖永明借此一跃成为青海省首富。2017年8月,藏格控股进军新能源产业,电池级碳酸锂项目一期工程(年产1万吨碳酸锂)已顺利建成达产,2021年以来公司碳酸锂销售收入明显提高。

根据2016年上市公司实施重大资产重组上市时与藏格集团等签署的《业绩补偿协议》及补充协议,因藏格钾肥2016年-2018年三年累计未完成承诺业绩(差值为12.47亿元),藏格集团等四名补偿义务人应向上市公司对应补偿股份合计为4.92亿股。2017年11月,公司以总价1.00元的价格定向回购注销补偿义务人2016年度应补偿股份数7845.21万股。

截至目前,四名补偿义务人尚未履行2017年、2018年业绩承诺股份补偿义务,应补偿而未补偿股份合计4.13亿股。

公开信息显示,2021年4月2日青海证监局出具监管措施决定书,要求藏格控股在6个月内完成回购注销事宜。然而10月8日藏格控股却发布了无法完成回购注销的致歉公告。前述知情人士称,肖永明承诺监管部门,一定在今年年底前完成全部的缩股承诺。

此前,肖永明及其藏格系的缩股承诺已多次食言。尴尬的是,因肖永明及藏格系将所持上市公司股份质押殆尽,要履行4.13亿股缩股承诺,肖永明及藏格系必须首先需要解除对应股份的质押解除,这在眼下显然难以做到。

最近几年,藏格控股财务造假、信披违规、控股股东占用资金等问题缠身。2019年9月3日,肖永明因涉嫌违规占用上市公司资金被迫卸任藏格控股法定代表人。今年2月,肖永明因涉嫌非法采矿罪被采取刑事拘留强制措施,并在随后被执行逮捕。根据上市公司8月18日公告,青海省西宁市城西区人民法院决定对肖永明采取取保候审。

前三季度财务数据现蹊跷,涉嫌利润调节?

2021年以来,氯化钾、碳酸锂价格飙升,直接带动藏格控股股价从8元/股最高涨至35.55元/股。9月份后,“盐湖提锂”概念相对降温,公司股价也应声震荡下跌,11月25日,藏格控股报收26.43元/股,仍较年初大涨2倍有余。

图片来源:东方财富

股价呈烈火烹油之势,藏格控股的实际经营业绩也受到多方关注,而公司前三季度财报中存在诸多“疑点”。

藏格控股2021年第三季度收入9.97亿元,较第二季度增长48.14%;归属于上市公司股东的净利润3.8亿元,较第二季度增长97.92%;扣非净利润3.84亿元,较第二季度增长41.18%。

然而,藏格控股公告的2019年和2020年钾肥业务产销数据显示,其主要产品氯化钾在两年间的生产和销售营业收入分布基本一致,即每年的二、四季度是销售旺季,产销量明显比一、三季度高。原因在于钾肥生产销售具有淡旺季特性,第二、四季度为传统销售旺季。

根据藏格控股在互动平台上披露的数据,藏格控股今年氯化钾前三季度的产量分别为13.29万吨、22.9万吨、32万吨,销量分别为14.27万吨、25.8万吨、27万吨。可以看出,藏格控股今年前三季度氯化钾的产销数量,与往年情况并不相符,三季度淡季比二季度旺季还多。

同时,藏格控股2021年第三季度单季度公司支付各项税费1.16亿元,相较2021年第二季度单季度的1.31亿元下滑11.45%;作为对比,公司第三季度单季度实现营收9.97亿元,相较第二季度单季度的6.72亿元大幅增长48.36%。一般来说营收和支付税费增(减)幅比例接近,藏格控股反而出现营收大增,税费下滑的情况。

另外,从价格来看,国产氯化钾(国内批发价)今年第三季度价格在2800元/吨左右浮动,相较第二季度的2550元/吨增长9.8%;同时根据藏格股份披露数据显示,公司第三季度氯化钾销量为26.68万吨,较第二季度的25.8万吨增长3.4%。氯化钾占前三季度公司营收的71%左右。综合来看公司营收增幅在13.5%左右较为合理。实际上,公司第三季度营收较第二季度大增48.32%,原因又是什么呢?

藏格控股的非经常性损益损失转回也存在疑点。今年第一季度,公司来自巨龙铜业的非经常损益(包含信用担保损失)就达到了1.44亿元,主要为巨龙铜业预期信用损失转回。半年报显示,藏格控股投资收益中归属于西藏巨龙铜业有限公司非经常性损益(包含信用担保损失)为1.50亿元。

一位大型能源上市公司内部人士告诉记者,利用子公司进行信用担保损失的计提和冲回,对上市公司的实际利润进行调解,是“财务洗澡”的典型手段之一。

就上述财务数据所存疑问,李瑞雪回应称,氯化钾价格从年初均价1700-1800元/吨上涨至今,公司三季度利润肯定较二季度利润出现上涨。对公司来说,今年第一季度是产销淡季,二季度开始陆续恢复了正常生产,三季度由于气温升高钾肥下游采购商需求上涨,季度内公司属于销售旺季。实际上,由于下游需求不同,每个季度公司产销量差异也属正常。更重要的是全年公司氯化钾的生产目标能不能完成,生产量以及销售量是否真实。

曾因财务造假遭处罚,投资者索赔金额超亿元

财务方面,藏格控股有造假的先例。

2020年4月,证监会重磅发声,将严厉打击上市公司财务造假、欺诈等恶性违法行为。索菱股份(002766.SZ)、龙力生物(002604.SZ)、东方金钰(600096.SH)、藏格控股四家财务造假的上市公司遭证监会点名。证监会称藏格控股造假手段隐蔽、复杂,在2017年7月至2018年串通上百家客户,利用大宗商品贸易的特殊性实施造假。对此,藏格控股被顶格罚款60万元,实控人肖永明被罚款90万元并被采取5年市场禁入措施,吴卫东被釆取3年市场禁入措施。

值得一提的是,彼时接受处罚的四家公司当中,东方金钰、龙力生物两家公司已退市,索菱股份也被ST,仅剩藏格控股成功保级。

多家股票索赔团队披露的索赔条件显示,藏格控股因虚假陈述已被中国证监会处罚,现正在诉讼中,在2018年4月28日至2019年6月21日(含当日)期间买入,并在2019年6月22日及之后卖出或持有而亏损的投资者可以诉讼方式求偿。

查询藏格控股历史股价图可以看出,2018年4月28日,藏格控股收盘价为16.78元/股,而2019年6月22日,藏格控股的股价已低至7.93元/股,惨遭腰斩,中小投资者损失惨重。

在藏格控股投资者索赔案中,专门的律师事务所股票索赔团队众多,北京中登律师事务所姚国文团队也是其中之一。

姚国文告诉界面新闻,藏格控股案在2020年11月份左右出的损失核定结果,12月份进行调解,2021年初,已经有部分投资者陆续收到了来自藏格控股的赔偿款。目前,仍有投资者在向藏格控股索赔。

姚国文表示,按照上述索赔判例结果,在2018年4月28日至2019年6月21日期间买入藏格控股股票,并于2019年6月22日之后卖出或继续持有股票造成亏损的其他投资者,只要按照同样的法律程序进行索赔,都可以拿到相应的赔偿。

前述陕西私募基金负责人告诉记者,由于该判决所覆盖的时间长达一年多,这一期间买入藏格控股股票的投资者总数可能超过万人。藏格控股面临源源不断的索赔,总额大概率也得是亿元级别起步。(来源:界面新闻 记者:陈慧东)