文 | 财经无忌 山核桃

这是一场重要的投资洽谈会,但雷军迟到了5分钟。

时间拨回2014年9月,一位初创企业的创始人正紧张地播放企业新品宣传片。镜头里出现了一款智能化的短途出行产品:两个轮子,一个踏板,人们可以站在上面自如而灵活地前倾与后仰。

这场会议关乎这家企业后续的命运,尽管这位名叫高禄峰的北航毕业理工男此前已经历了多次创业,是个不服输的人,但面对雷军,他还是有点紧张。宣传片放了5分钟,还没结束,雷军叫停了。

“我希望这是一个消费级产品。”雷军说。随后的时间里,雷军与高禄峰敲定了合作,这家名叫Ninebot的创业公司成为了小米生态链里最早的成员之一。

仅仅一年之后,这家企业就成为了商业教科书里“以小搏大”的经典案例:并购了平衡车鼻祖赛格威,2020年在科创板敲钟上市,现在它的业务不只有平衡车,还有滑板车、两轮电动车与服务机器人。

就在几天前,“顶流”易洋千玺成为了这家企业的全球品牌代言人,这位代言人此前曾颇受中国科技型企业的拥趸,比如极米与华为。

遗憾的是,比起官宣微博下十几万的粉丝评论,二级市场上的九号公司(689009.SH)并未掀起多少浪花。在过去的几个月里,沈南鹏和雷军已大手笔减持了九号公司近6.5%的股份,套现达23.8亿元。

截至2022年7月14日,九号公司市值为340亿元,市值距高点跌去近六成。

细数起来,今年恰好是这家企业创立的第十个年头。在初创企业平均寿命只有2.5年的中国,十年对于一家企业来说,意味着一个新阶段,就像雷军在小米十周年上振臂高呼“一往无前”与“重新创业”那样。

站在十年的关键路口,除了收购赛格威与官宣代言人,九号还需要一点新故事。

增速放缓,九号告别“学生时代”

九号正在告别自己曾经的高增长时代,连续两个季度内,营收与净利等关键财务指标呈现疲软之态。

在营收端, 九号2021年第四季度营收为19.44亿元,环比下滑21.74%;2022年第一季度营收为19.17亿元,环比下滑1.39%。

在净利端, 2021年第四季度为2230.91万元,而上个季度为1.34亿元,环比下跌83.35%;到了2022年第一季度为3844.66万元。

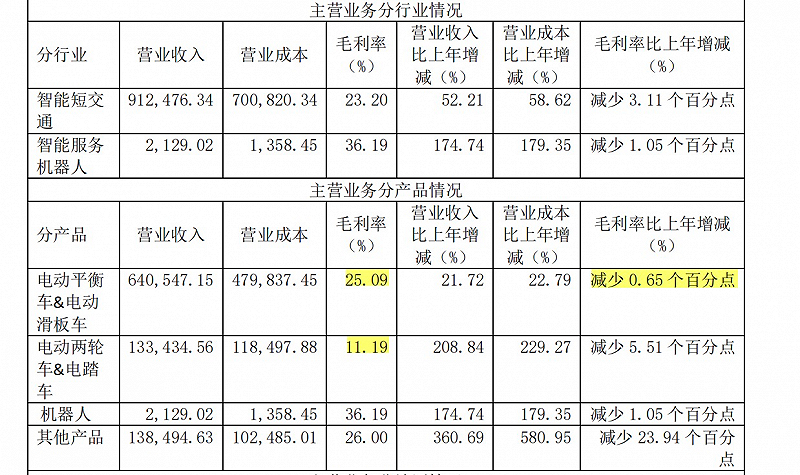

与此同时,分产品看,包括电动平衡车与滑板车、电动两轮车与电踏车、机器人、其他产品(全地形车等)四大业务毛利均呈现下滑趋势。

图片来源:九号公司财报

导致增长疲软的原因并不难理解。

一方面,来自九号的产品结构。 从业务结构来看,九号平衡车与滑板车作为营收主力,占比超七成,但由于平衡车与滑板车主要销售渠道在海外,受疫情等不确定性因素影响,供应链端的成本急剧上升。

与此同时,包括两轮车业务在内的新业务拓展尚在初期,对收入贡献有限。自2020年进入两轮车赛道后,该业务占比从7.2%迅速提升到14.6%,尽管保持较高增速,但尚未形成支撑企业增长的“第二曲线”。

智能机器人业务在2021年年收入仅为2100万,尽管毛利较高,但收入占比较低,仅为0.2%。

从平衡车与滑板车起家,虽然九号近年来逐步拓展其产品矩阵,摆脱单一化的产品结构依赖,但目前来看,由于第二、第三曲线尚在发展初期,因此短期内九号的增长仍依靠由平衡车与滑板车组成的基本盘。

另一方面,则是渠道的变化,源自九号“去小米化”带来的成本承压。

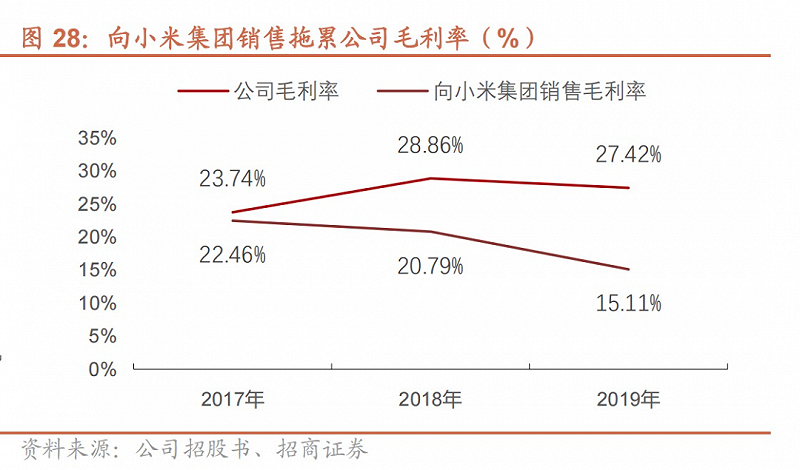

在渠道上,九号销售模式主要分为分销(小米定制+自主品牌)与直营。 在九号发展初期,借助小米的C端流量与供应链优势,迅速实现销量突破。但受小米“性价比”限制,分销毛利较低,拖累整体毛利率水平。

图片来源:招商证券

近年来小米分销渠道占比逐年下降,2017年至2021年,小米销售收入占比从73.8%下降至32.3%。2022年第一季度,小米分销收入同比下降62%。

在最新的业绩说明会上,九号管理层也明确表示:“小米采购量下滑对公司利润也是有好处的,因为小米渠道净利不高。”

“去小米化”意味着九号需要逐渐搭建起自身的供应链渠道,在费用端将承受较大的压力。

从曾经的明星初创企业到如今成立十年的上市企业,告别“学生时代”的九号,需要更多具有想象力的发展空间。

抢滩两轮电动车,“苹果模式”不是最优解

在上述提供想象力的赛道中,两轮电动车无疑是九号押注的重点之一。

这一点,如果了解九号两轮电动车的发展历程,这位后发者的勃勃野心几乎表露无遗。

在2019年年末的一场新品发布会现场上,九号公司CEO王野拿出了小牛电动的多款产品进行对标,当天牛电科技创始人胡依林便在微博上公开诘问九号新车抄袭,这段发生在两位极客间的并不愉快的插曲为之后的两轮电动车江湖的竞争埋下了伏笔。

有媒体这样评价:“它们(九号)从头到脚都是冲着小牛去的。”

两轮电动车是典型的中国式创新。根据券商研究员们的划分,中国两轮车电动车的发展主要分为三大阶段,即1995年-2004年,市场培育阶段的低速增长期;2004年-2013年,“禁摩令”指引下的草莽增长期;2013年至今,“新国标”落地下的存量替换。

换言之,自上世纪九十年代从清华实验室里走出来后,从早期的规模战到价格战,目前在“新国标”的指引下,国内两轮电动车的市场存量替换需求大于增量拓展。

这当然也为九号带来了机遇。

一方面,“新国标”优化了两轮电动车的供给端,随着智能技术的发展,两轮电动车逐步迈向智能化。

另一方面,终端用户对两轮电动车体验的重视,也让品牌商有了更大空间进行产品创新。

目前来看,九号想要依靠打造“人—车—路—云”生态体系来打动消费者。 简单来说,就是加码软硬一体化,像苹果一样,既能靠卖硬件赚钱,也能靠软件的增值服务获得经常性收入。

但这可能还是一个遥远的梦想。

首先,尽管智能化是趋势,但九号生不逢时。 在经历了早期的规模与价格战后,两轮电动车头部企业的先发优势已逐步转化为品牌优势。

从价格带与产品定位看,九号定位中高端。在中高端市场上,将直面与雅迪等老牌电动车的竞争,但雅迪在多年“更高端”的市场教育下,2020年的市场份额已占到了24%。

另一面在智能化赛道上,小牛作为较早的入局者,二者间身上的极客色彩都非常重,品牌定位上存在一定的重合度。

其次,两轮电动车的“苹果化”可能只是一个伪需求。

一方面,两轮电动车并不是一个理想的硬件入口,本身仍是一个短途出行的工具,工具属性大于体验属性,依靠这一入口实现软硬一体的生态,想要获取源源不断的经常性收入,意味着九号必须在技术、供应链以及售后服务上成为如苹果一样的服务巨头,在短期内,对于这家依靠平衡车起家的企业来说具有一定的难度。

毕竟,比起两个轮子、一个踏板的平衡车来说,两轮电动车作为典型的中国式创新,从诞生到发展,不仅是一个制造驱动型行业,也是一个服务驱动型行业,更是一个渠道驱动型行业。

另一方面,从消费端来看,用户对两轮电动车的需求大多仍集中在续航与电池。来自艾瑞咨询的一份调研报告显示, 2021年中国电动两轮车车主购车最主要的关注因素依然是电池及续航、质量和动力性能,对智能化功能的关注因素仅排在第四。

这意味着,对于两轮电动车的智能化,仍需要包括九号在内的企业共同完成市场教育,而想要实现这一过程仍需回到原点—— 即线下渠道。

而线下渠道又是九号的痛点所在。截至2021年底,九号两轮车门店数量约为1700家,小牛线下门店数超3000家,而雅迪、爱玛等终端门店数量早已破万。

王野曾用一句话形容九号两轮电动车的模式: “用户定义产品,软件定义硬件。” 从目前的市场格局来看,在这片竞争愈发激烈的红海之上,九号还有很长一段路要走。

获得估值溢价,就好还要跨越两重鸿沟

2020年10月29日,在上海证券交易所的上市仪式上出现了一个前所未有的场景:

一辆配送机器人缓缓驶入,成为一家即将登陆资本的企业的敲钟人。在清脆的锣声之后,这家企业股价上涨70%,上市第一天市值就达到336.96亿元。

这家颇有创意的企业就是九号公司。

“祝贺九号公司在科创板成功上市。”作为小米生态链的一环,九号上市当天,雷军在社交媒体上也表达了自己难掩的兴奋,九号也不负众望,2021年年初市值曾接近800亿元。

但好景不长。过去的几个月里,沈南鹏和雷军已大手笔合计减持了九号公司近6.5%的股份,合计套现23.8亿元。

截至2022年7月14日,九号公司市值为340亿元,市值距高点跌去近六成。

由于九号公司在平衡车与滑板车等传统业务部分已建立品牌优势,借助并购赛格威与发展自有品牌,收入、利润增速已趋于稳定;而两轮车、智能服务机器人属于成长性赛道,目前在发展初期,因此券商机构对九号公司的估值一般采取分部估值法。

根据天风证券的测算,九号公司的合理市值为575亿元,其中给予传统业务PE为35倍,对应2022年市值为323 亿,成长性业务对应市值为252亿元。

也就是说,从当前的估值水平来看,二级市场仍是把九号公司当作一家以平衡车与滑板车生产制造为主的传统硬件企业。

因此,一个关键问题产生了,九号公司成长性业务的价值成色究竟几何?

在《Crossing the Chasm》一书中,杰弗里·摩尔曾提出一个“技术采用生命周期”模型。一般来说,新兴科技产品的用户从激进到保守主要可以分为创新者、早期接受者、早期大众、晚期大众、滞后者五类,而以早期接受者和早期大众为分界,像九号公司这样的技术型企业需要穿越一道产品从新兴走向成熟的鸿沟,才能真正赢得大众市场。

这样的鸿沟曾横亘在九号公司面前,但九号成功跨越了,典型的案例就是平衡车。能够收购赛格威,并将平衡车成功推广到国内, 九号的独到之处就在于:比赛格威更懂C端用户。

于是,借助技术研发以及小米生态链的流量与成本优势,九号将原本8万元,55公斤重的平衡车做到了1999元,13公斤,这是一次典型的“性价比胜利”。

显然,九号比赛格威更近了一步,将以往局限在政客、商人与明星之间的平衡车推向了大众市场——那些穿着格子衬衫的程序员,那些在格子间里的城市白领,那些走在科技前沿的中国极客们,他们都喜欢这样一辆轻便且只要1999元的平衡车。

但新的问题是,九号能否在两轮电动车与智能服务机器人上再次复刻平衡车的成功,从新兴产品走向大众市场,摆在九号面前的还有两重鸿沟。

首先,在两轮电动车上,能否跨越渠道鸿沟?在实际购买过程中,由于涉及产品的实际体验、上牌与售后服务,两轮电动车的线下渠道仍是关键。2022年,九号计划线下铺设专营门店数量达到 3500+,接近小牛目前的渠道水平。

除渠道数量外,据开源证券测算,与小牛、雅迪相比,九号单店店效也仍有较大提升空间。2020年,小牛单店收入为125.57万元/家,九号仅为其一半。

随着渠道拓展,在上游产能端,九号近年来也在加速产能扩张,后续需关注产能与需求的匹配。

其次,市场环境趋冷下,在智能服务机器人上,九号能否跨越B端的规模化应用鸿沟?目前,九号服务机器人的应用场景主要集中商用领域,如酒店、餐饮、商场等劳动密集型行业,国内主要竞对有普渡科技、擎郎智能、云迹科技等。

目前在餐饮等垂直领域内,一些明星企业已占据先发优势。以餐饮行业为例,据IDC《中国餐饮行业商用服务机器人市场份额报告2021》显示,擎朗智能以48.6%的市场占有率位居第一位,第二则为普渡科技,市场份额为25.9%。

尽管商用服务机器人前景良好,但由于外部融资环境趋冷与成本高企,目前尚未迎来真正的规模化盈利拐点。

不久前,普渡科技CEO张涛在一封发给全体员工的长邮件中提到:”所有商用机器人公司都永久性地面临一个问题,如何尽早将盈利模式跑通。”张涛表示,目前商用机器人都处于“漫长的寒冬。”

换言之,尽管劳动密集型企业需要通过服务机器人来实现降本增效,但目前自动配送机器人普遍成本较高,替代人工的优势还没有完全释放。所以,对于九号来说,突破点在于是否能做出性价比更高的产品。

“性价比”当然是九号擅长做的事,但此前九号的“性价比”生意多是围绕C端,因此九号能否将ToC的性价比优势赋能到ToB的服务机器人上,需要在整条产业链上拥有更大的议价能力。

毫无疑问,从平衡车这一小品类出发,将小市场做大,甚至以初创企业的身份完成了对海外巨头的并购,从这一点上来说,九号无疑是成功的。但十年之后,它或许需要考虑如何撕下赛格威与小米的标签,去书写属于自己的故事。

某种程度上来说,它也是在这么做的。但目前来看,无论是两轮电动车还是服务机器人,都是短期内暂时听不到硬币声响的赛道。

今天,在九号公司办公区域内,一切都在像外界展示它的智能化。比如门已全部经过改装,甚至能跟机器人进行“对话”,配送机器人可以自己乘电梯进来,并把东西送到工位旁。

理想总是美好的。但从目前的估值来看,二级市场依旧将九号当成一个只生产平衡车与滑板车的传统硬件企业,这是一个不争的事实,也是九号必须要面临的现实。