文|港股研究社

随着时代的发展,技术的不断更新迭代,这几年,医疗、消费跟科技,演变成社会关注的焦点,加上疫情的影响,医疗成为了资本市场的宠儿。

5月31日,中国最大的CT系统制造商与出口商,东软医疗向港交所递交上市申请,中金及高盛为联席保荐人。这也意味着,继迈瑞医疗在A股上市之后,东软医疗或将成为第一家在港股上市的CT影像制造商。

值得注意的是,这已不是东软医疗第一次尝试IPO,去年6月东软医疗曾向上交所科创板递交IPO招股书,今年5月,中国证监会国际部披露了有关东软医疗提交的境外发售股票材料。彼时,东软医疗转道境外上市信号放出。

事实上,医疗器械赛道在过去的几年里一直处在发展放缓的状态,疫情后,中国拉开了对医疗新基建的篇章,行业迎来新一轮发展机遇。从某种意义上来讲,此时东软医疗上市算是踩中了行业契机,但细看其招股书却也有一些市场质疑的点。未来,其IPO之路又究竟会如何走呢?

稳坐国内CT“头把交椅”,获各路资本加持

东软医疗成立于1998年,定位于以影像设为基础的临床诊断和治疗全面解决方案提供商。根据弗若斯特沙利文资料,按2019年的已安装系统总数和总收入计算,东软医疗是中国CT系统的最大制造商,同时按2019年的销量计,公司也是中国CT系统的最大出口商。

在市场层面,根据弗若斯特沙利文报告显示,2019年,东软医疗在中国市场的CT保有量在中国市场占10.4%,位居国产品牌第一名,以12.6%的市场份额在中国64/128层CT设备厂商排名中位列第三,仅次于GE医疗和西门子。

业务覆盖范围方面,招股书显示,东软医疗在10个国家设有办事处,向110余个国家的客户销售产品,截至2020年底,总安装超过40,000个已激活系统,这也确保营收能够得到充分保障,招股书显示,2018—2020年,三年合计总收入达到62.79亿元,整体营收呈现出稳定增长的趋势。

就融资历程来看,据企查查显示,东软医疗目前只经历过2轮融资,但在2014年的首轮融资中,就获得了当时业内的最大单笔投资,高盛、弘毅、百度等知名机构纷纷参投。

东软医疗目前最大的看点,除了CT外,MR、DSA也兼具发展潜力。东软医疗曾自主研发中国第一台CT影像设备,截至目前,东软医疗CT产品已累计销往全球110余个国家和地区,历史发机量4万余台。

而在MR、DSA方面,起步相对较晚,但二者的营收增速颇快,招股书显示,2019年,DSA营收为933万元,2020年增至3866万元,增幅超过了400%;MR则是背靠百亿级市场。

尽管东软医疗头顶“国产CT一哥”的光环,旗下多条产品线也颇具看点,但在市场上,已经有不少“后浪’朝着东软医疗涌来,看似光鲜的背后实则也隐藏了些许焦虑。

净利润总体下滑,“后浪”追赶势头强劲

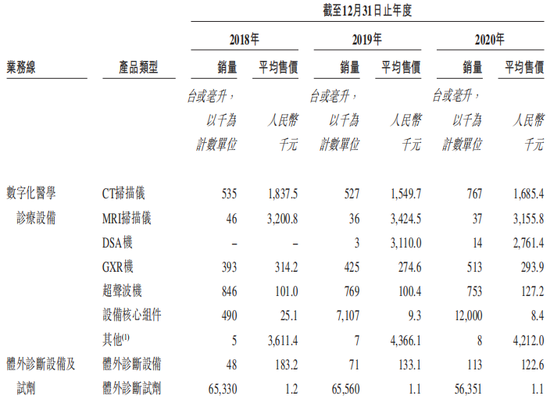

目前,东软医疗的核心产品主要分为CT、MR、DSA,但前两者均出现不同程度的销量、售价起伏。招股书显示,东软医疗的CT销量从2018年的535台增加至2020年的767台,不过平均售价从同期的183.75万元/台下降至168.54万元/台,而产量方面也一路走高,报告期内有所上涨,也意味着公司生产了越来越多的产品,但总体上卖出去的却少了,这在很大程度上,降低了公司资金的流动。

另一核心产品MRI销量自2018年起,也出现小幅下滑,售价也从2019年平均342.45万元/台降为2020年315.58万元/台。

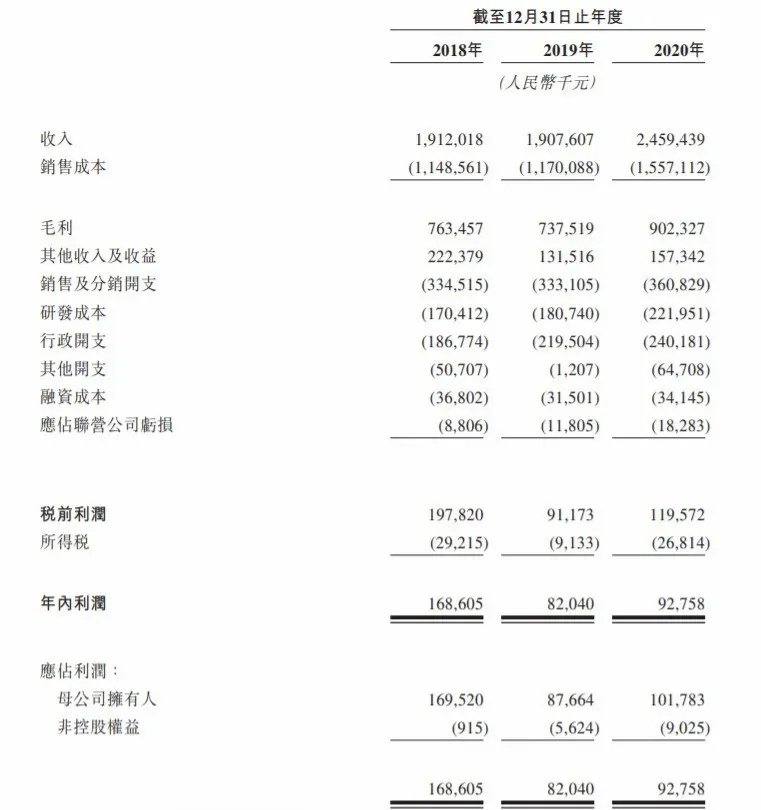

这也导致了东软医疗的净利波动较大,整体上呈现下降趋势,招股书显示,期内利润分别为1.686亿元、8204万元及9275.8万元,相比2018年,2020年东软医疗净利润近乎”腰斩“,这或许也与原材料价格波动有关,原材料成本占比生产成本超70%,同时占比营收的一半以上。

招股书显示,2018年至2020年,原材料成本分别为9.6亿元、8.76亿元和12.49亿元,占公司销售成本的83.5%、74.9%及80.2%,占比营收的50.2%、45.9%及50.8%。

也就是说,原材料价格的波动可能对东软医疗的利润率和经营业绩产生不利影响。

另外,还饱受外汇波动的影响。东软医疗的产品销售110多个国家及地区,招股书显示,近三年来, 海外收入占比达到20%左右,由于通常以美元结算,而近期美元宽松,人民币升值预期强化,也面临较高的外汇交易风险。

除此以外,东软医疗获得政府补助的金额相对较高,其利润或掺杂水分,报告期内,公司收到的政府补助占比当期收入达到5%左右。

计入当期损益的政府补助(含软件产品增值税即征即退)金额,占比公司当期利润总额的比例高达40%以上。有分析人士认为,一旦未来政策有所改变,东软医疗不能再持续获得补助,其业绩或将面临巨大滑坡。

面对市场竞争时,东软医疗也显得有点后劲不足,联影医疗在2020年的市场份额已经达到10%左右,要略低于东软医疗,但研发速度上,联影医疗已经隐隐有超赶之势。

综合来看,东软医疗自身面临不少挑战,在应对“后浪”激烈竞争的同时,CT销量下滑,净利润整体下跌,也给上市造成一定阻碍。

国产医疗基建进程加速, 东软能否成为下一个“迈瑞”?

在医疗产业中,医疗器械是被看好的一个板块,也是著名VC高瓴资本重仓押注的一个赛道。目前,中国上市的医疗器械公司中,A股的迈瑞医疗算是医疗器械板块中的头部玩家。

作为中国最大的医疗器械公司,迈瑞医疗2020年营收210.64亿元,股价已经达到480.75元/股,市值突破5800亿元。如今,卷土重来的东软医疗,若能成功上市,能够成为下一个千亿市值医疗企业?

目前,我国基层的医疗基础设施还处在初期阶段,给医疗影像设备创造了市场增长空间。

以CT市场为例,2019年我国CT设备保有量为33600台,同比增长13.7%。保守估计,未来5年中国CT设备保有量年均增幅将维持在13%左右,到2024年中国CT设备保有量将达61906台,市场规模将达到313亿元,而作为国产CT龙头的东软医疗或将是最大的受益者。

疫情后,我国正在拉开医疗的新基建,整体提升中国的医疗基础设施。2020年,我国出台了多项有关加强基层医疗设备建设的政策,加快国产医疗设备的推进。预计到2024 年我国医疗器械市场的整体规模,将达到 12,295 亿元。其中的医疗影像设备,到2024年预计规模达到 1622亿元。

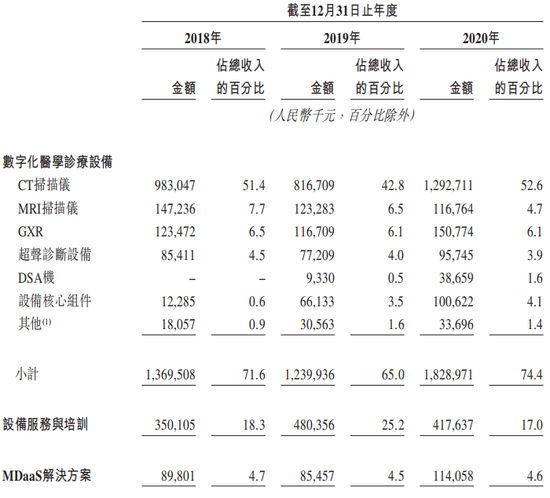

在国内医疗器械行业,东软医疗的研发投入和实力仅次于迈瑞医疗。招股书显示,2020年,以CT为主的影像设备收入为12.93亿元,占东软医疗营收的52.6%。截止2020年底,东软医疗共有研发人员865名,2018年—2020年,研发支出(包括资本化研发成本)分别占总收入的20.9%、21.4%及15.3%。

东软医疗的研发投入,远高于万东医疗和开立医疗,甚至与鱼跃医疗持平,鱼跃医疗在2020年的研发费用维持在4亿元左右,这样的研发投入或将支撑东软医疗在未来获得更大的市场份额。

除开硬件之外,东软医疗在软件创新中还有所突破。MDaaS算得上东软医疗掌中的新贵,尽管该产品仅占比总营收的4.6%,但从东软医疗的宣传力度可以看出,无疑对此有着不小的期待。

不过,对于现状的东软医疗来讲,也还留有一些悬念。

随着政策关注提升和资本进场,更多本土竞争者将涌入市场。国际厂商主要以品牌影响力和技术优势垄断高端市场,国内企业则以性价比优势抢占中低端市场,这对于东软医疗来讲,面临市场份额被瓜分的状况出现,距离市场份额排名前三的GE、西门子、飞利浦,还有一定的差距。

值得注意的是,从经营状况来看,东软医疗的CT销售毛利率整体上是处在下滑阶段,而部分已售新产品因未验收也未能产生收入,这也意味着,东软医疗还存在主营产品过于单一的情况出现,这或许会导致竞争对手采用价格战的方式,来降低东软医疗在市场当中的销量。

另外,也正如上文所言,目前一些玩家基本采取价格战的方式来开拓市场,但东软医疗并不意欲用此方式抢占市场,这也可能致使在一段时间内,由于东软医疗产品价格过高,而导致产品滞销,影响到整体的业绩表现。

可以预见的是,随着越来越来多的玩家涌入当前市场,面对已有的竞争对手,必然会近一布采取长期价格战的方式,来稳住目前份额,届时,东软医疗营收可能近一步受压。

总的来讲,前有GE、西门子、飞利浦等蚕食份额,后有联影等国产品牌的追击,上市或许能”曲线救国“,但对于东软医疗而言,面对盈利能力遭质疑,以及行业格局的变化,唯有深耕技术,提高议价权才能成为破局的关键点。