文|美商研究

随着小红书、抖音等渠道对消费者进行教育,成分党崛起带动功效性护肤品发展。

同时医美行业政策严监管规范行业发展,针对医美消费领域,消费者具有成瘾性并伴有高复购率,颜值经济乘风而起。胶原蛋白市场教育尚未成熟,但考虑其特殊的空间结构可为皮肤提供营养及修复作用,未来颜值经济领域将呈现高景气度。

考虑到医疗健康领域整体刚需,而国内胶原蛋白应用核心以海外产品为主,未来随着应用领域的拓展以及进口替代,国内或将保持较高需求。食品领域“医食同源”理念已深入认知,口服胶原蛋白能补充胶原蛋白含量及所需的氨基酸,多种保健食品均推出胶原蛋白产品,未来或有一定增长。

胶原蛋白在医疗、医美、护肤及食品领域四大维度广泛应用,而原料供给有限且技术门槛较高,原料生产商具有高度稀缺性,代表企业有华熙生物(动物源蛋白及重组胶原蛋白多维研发布局)、巨子生物(业务全方位布局,重组胶原蛋白开创者)、锦波生物(重组胶原蛋白领域领先,首个获得三类证企业)、创尔生物(活性胶原行业龙头企业,胶原敷料领先者)。

本文重点分析胶原蛋白在医疗、医美,功能性护肤领域的应用。

一、医疗器械:多领域应用,国产品牌或进口替代

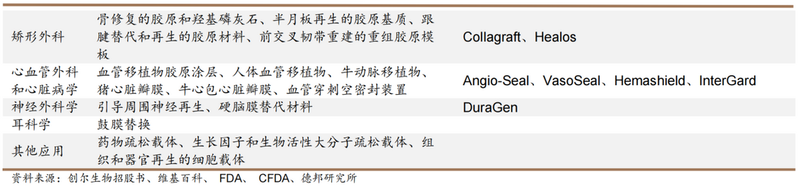

1.胶原在医疗健康领域应用广泛,海外品牌占据主导

胶原具备了高拉伸强度、生物降解性能、低抗原活性、低刺激性、低细胞毒性以及作为人工器官骨架或创伤敷料时促进细胞生长、促进细胞粘附、与新生细胞和组织协同修复创伤等特性,可用于烧伤治疗、创伤外科、止血应用、眼科疾病、组织工程等领域。

就细分领域而言,胶原蛋白应用学科多元化,但产品端以海外品牌为主,倍菱、可即邦、创福康及华龙生物为国产品牌,但应用领域较窄且处于医疗领域中低端产品,胶原蛋白中高端应用中基本由海外品牌占据主导。

胶原在医疗领域端应用稳定增长。就胶原蛋白在医疗领域的应用来看,其中生物医用材料具有较好的生物相容性、功能性及可加工性,可制成维护生命功能、修复、替换或补偿人体器官功能的医用产品,受益于我国的国家政策支持、人均可支配收入的提升以及行业技术创新等因素驱动。

根据沙利文数据显示,我国胶原蛋白在生物医用材料领域的应用已由 2017年 10亿元增至 2021年的 32 亿元,对应复合增速为 33.5%,未来重组胶原蛋白市场渗透率将进一步提升,预计将从2022 年的 44 亿元提升至 2027 年的 199 亿,CAGR 35.1%。胶原蛋白具有良好的理化特征,随着技术的发展,在医疗领域的应用将会不断拓展,包括牙科、脊柱、骨科等领域,预计行业未来将保持高景气。

2.国产品牌在医药级胶原蛋白领域发展进程如何?

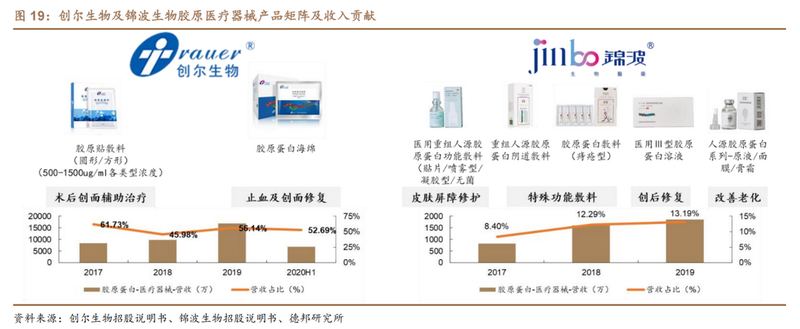

以动物胶原头部企业创尔生物及重组胶原头部企业锦波生物为例,胶原蛋白在医疗领域的应用以医用敷料为核心:

创尔生物:胶原贴敷料2019年营收1.64亿元,占比高达54.17%,依据胶原贴敷料形状及胶原浓度对产品再度细分,多元产品布局构成盈利核心,产品适用于痤疮、皮肤过敏、激光、光子术后创面修复辅助治疗,应用场景为医美术后护肤;胶原蛋白海绵2019年销售收入仅594万,占比仅1.97%。

锦波生物:重组胶原的应用场景更为多元,皮肤屏障修复领域提供喷雾型、胶原贴、凝胶性、溶液型多种产品,同时差异化提供阴道敷料及内痔敷料,医美术后及医疗领域全面发展;胶原蛋白类的医疗器械产品营收占比从2017年的8.40%提升至2019年的13.19%,年贡献度逐渐提升。

创尔及锦波在胶原蛋白领域的应用集中在胶原贴敷料及海绵领域,应用领域较窄且处于医疗领域中低端产品,相比于CollagenSolutions及CollagenMatrix两家胶原生产商而言,国产胶原公司在医疗器械领域并非公司布局重点,但考虑胶原蛋白在多领域可有较好的应用,医疗器械具备长足的发展空间。

3.胶原蛋白在医疗器械领域应用方面的三个维度

应用原理:动物提取的胶原蛋白具有特殊的三螺旋结构,优于重组胶原蛋白。动物源提取的胶原蛋白具有特殊的三螺旋结构,构成了其理化特性和生物学活性的基础,同时具备了高拉伸强度、生物降解性能、低抗原活性、低刺激性等特征,在医疗器械领域尤其是高端医疗领域,以动物源胶原为佳。

市场空间:为胶原核心应用领域,未来仍将保持高景气。2019 年胶原在医疗健康领域应用规模占全领域比重为 47.81%,构成核心应用,胶原蛋白海绵等产品为医用领域的耗材品,需求较高,未来随着新兴领域的拓展,胶原的应用将更多元,市场保持高景气。

竞争格局:海外品牌占据主导,技术发展促进国产品牌进口替代。中高端应用领域海外品牌的胶原产品占据绝对主导地位,医疗创新及降低进口依赖度为国家战略目标,国内领先企业创尔和锦波深挖新兴市场,研发投入以期实现技术突破,未来或实现进口替代。

二、医美注射:医美产业繁荣发展,胶原蛋白多元应用

1.海外经验VS中国市场

从海外经验来看,全球医美发展始于胶原蛋白,当下肉毒及玻尿酸占据主导,胶原蛋白及 PLLA 丰富市场格局;双美依赖于高研发投入、SPF 猪来源及技术突破,实现胶原领域领先。

从我国市场来看,医美渗透率较低,消费者接受度提升未来市场仍有大幅提升空间,胶原蛋白在眶周部位优势明显,与嗨体熊猫针差异化竞争,胶原蛋白应用较再生产品更为成熟,未来或共同做大市场。

2.注射领域玻尿酸&肉毒毒素占领市场高地

在轻医美注射类项目中,我国玻尿酸和肉毒毒素为主流注射项目,合计占比超过99%。

根据《2019医美行业白皮书》新氧大数据显示,玻尿酸注射针剂和肉毒毒素注射针剂分别占中国注射医美规模的66.59%和32.67%,分别同比增加53.11%和90.56%,肉毒素增速尤为显著。

当前胶原蛋白以双美、长春博泰及锦波生物产品为主,动物源胶原蛋白生产成本高且存在一定的过敏反应,在医美市场中渗透率较低,预计未来随着重组胶原蛋白的价格降低且拥有多重生物学特性,将在医美注射及水光市场中渗透率持续提升。

3.预计未来胶原蛋白或在部分细分领域对玻尿酸有所替代

从需求来看,胶原蛋白和玻尿酸均用于皮肤凹陷处的填充,但胶原蛋白注射具备独特优势,例如可以补充人体流失的胶原蛋白,同时刺激自身胶原蛋白生成,使用胶原蛋白则能够快速修复破损毛细血管、遮盖黑眼圈以及保证填充物自然分布在眼周,注射效果较玻尿酸更为贴合且不易发生丁达尔现象。

胶原蛋白生产成本较高、填充效果维持时间较短且产能较为受限,从性价比角度来看胶原蛋白市场尚处于刚起步阶段,医美机构以玻尿酸+胶原蛋白复配推售,两大成分缺陷互补,长期来看胶原蛋白注射仍需市场教育来进行改善。

4.胶原蛋白赛道高壁垒,市场仅四玩家

相比于玻尿酸市场,胶原蛋白行业尚不拥挤,已有四家公司获得三类医疗器械注册证:双美、长春博泰、荷兰汉福及锦波生物,胶原蛋白主要来自于异体的动物源,较玻尿酸相比会存在病毒性和免疫原性两大问题,审核端则对原料把控、企业公关能力提出更高的要求,整体获证难度较高,整体竞争格局较好。

锦波生物的薇旖美采用重组三型人源化胶原蛋白,2021年6月获得三类医疗器械注册证,成为首款市场正式获批的重组人源胶原产品,研发壁垒较高。

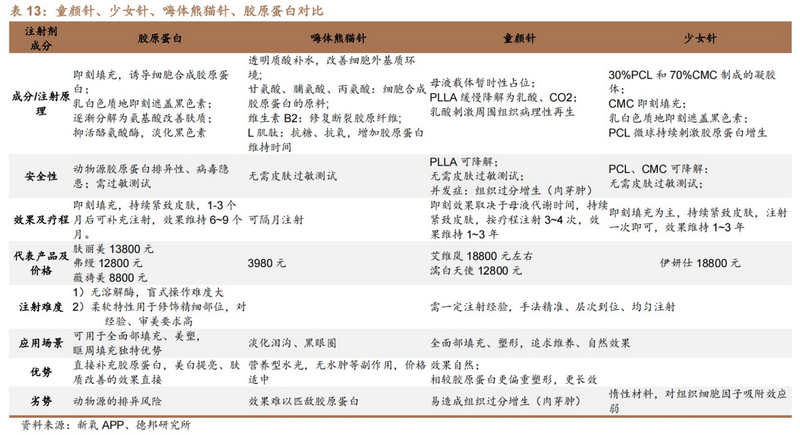

5.眼眶注射:胶原蛋白 vs 嗨体熊猫针

眶周填充细分市场中,胶原蛋白和爱美客的嗨体熊猫针属于竞品。

胶原蛋白于 2018 年被发现具有眶周填充优势从而销量迅速增长。嗨体熊猫针是 2020 年 6月上市的一款针对眶周填充产品,获得Ⅲ类医疗器械注册证的水光产品。

嗨体熊猫针成分为透明质酸、L-肌肽、甘氨酸、丙氨酸、脯氨酸、维生素 B2 的复合溶液,营养成分促进胶原蛋白合成,透明质酸含量较少、质地较软,水肿等副作用不明显。嗨体熊猫针价格位于胶原蛋白市场下沿,爱美客销售体系完善且产能不受限,未来在眼眶注射领域或承接中低端消费者需求。

6.胶原蛋白再生:胶原蛋白 vs 少女针 vs 童颜针

双美及长春博泰的胶原蛋白产品推出时间较长,市场具有一定影响力,而随着艾维岚童颜针、爱美客的濡白天使及华东医药的少女针于 2021 年先后获得三类医疗器械注册证,几款产品注射后均可刺激自身胶原蛋白形成,再生类针剂产品矩阵日趋丰富:

童颜针:功效成分 PLLA,缓慢降解为乳酸,刺激周围组织病理性再生,胶原蛋白、透明质酸的增加抚平皱纹、紧致提升。PLLA本身无填充效果,即刻填充效果取决于溶液(盐水、玻尿酸)降解时间。

目前大陆 NMPA三类证童颜针有圣博玛的艾维岚、爱美客的濡白天使。

艾维岚:PLLA 粉剂,盐水的即刻填充效果消失快,胶原再生效果缓慢,且需叠加注射,定位于高消费能力的顶尖客户;

濡白天使:交联玻尿酸+PLLA 微球+利多卡因,相当于“升级版玻尿酸”,定位于玻尿酸客户高价转化。

少女针:目前大陆 NMPA 三类证少女针有华东医药的伊妍仕,由30%PCL(持续刺激胶原增生)和 70%CMC(即刻填充)制成,此外乳白色质地起到即刻遮盖效果。定价相较童颜针更高端,定位于华东医药利润型产品战略目标。

除了填充类项目,光电类、声波类和埋线提升也可通过刺激胶原蛋白再生起到面部年轻化效果。

光电类医美项目利用电磁波能量作用于皮肤不同层次从而起到不同的美容效果,根据电磁波频率范围包括:LED 红蓝光、光子嫩肤、激光、射频紧肤。

声波类项目将超声波能量聚焦于真皮层和筋膜层,使胶原蛋白变性从而使面部紧致提升,包括美版超声刀、国内的半岛超声炮。埋线提升将可吸收的蛋白线植入到皮下浅层或深层,通过牵引施力来提升软组织并刺激真皮层中胶原蛋白增生。

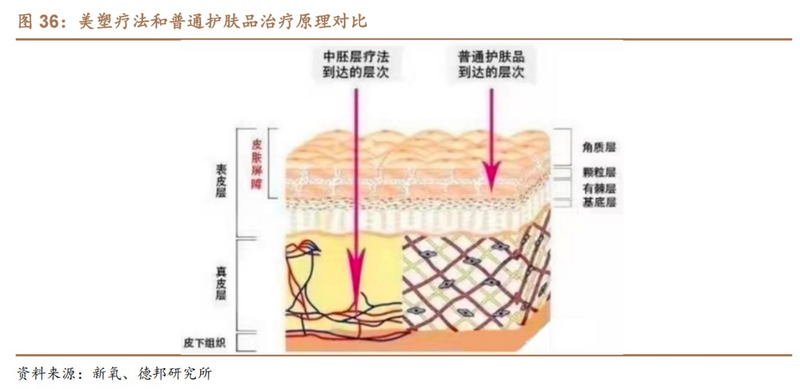

7.美塑疗法:政策趋严或存红利期,锦波三类证获批锦上添花

美塑疗法又称中胚层疗法,最早可追溯至上世纪五十年代,采用微创方式将药物经皮给到中胚层;同时机械刺激启动皮肤的创伤愈合机制,激活成纤维细胞生成胶原蛋白,修复皮肤屏障。

临床上根据不同的导入药物,美塑疗法可应用于面部年轻化、生发、溶脂、治疗色素增加性皮肤病和敏感皮肤等。

根据注射设备及注射方式分为注射器(手针)、微量电子注射仪(水光枪)、微针和无针注射设备(无针水光),各有优势。

手针、水光枪将营养物质直接注入真皮层,侧重补水,可控制注射量;

微针除了将营养物质渗透进皮肤,还通过机械刺激启动皮肤自我修复功能增生胶原蛋白,可收缩毛孔;

无针水光不破皮无恢复期,但效果较差,适合疼痛敏感者。

根据注射剂成分分为基础水光和功能性水光,基础水光只含透明质酸,起到单一的补水效果,水润度提升带来弹性和细腻度的提升,玻尿酸较短时间内被人体吸收,需要持续注射维持效果;

功能性水光种类多样,以非交联玻尿酸为载体,搭配一种或多种营养物质,起到美白、修复、抗氧化、抗炎、抗衰等效果,包括:动能素、胶原蛋白、生长因子、聚能素、PDRN 等。

合规化趋势下,合规产品将有效承接不合规产品市场需求。药监局 2021 年11 月发布关于征求《医疗器械分类目录》(调整意见)的通知,将注射用透明质酸钠溶液拟按照三类器械监管。

目前热门水光针剂中,三类合规产品较少:嗨体系列、冭活泡泡针、润致娃娃针、肤柔美、薇旖美等,菲洛嘉、丝丽、英诺小棕瓶等热门水光产品均为妆字号。当前政策严监管趋势下,合规产品或承接市场需求,而薇旖美核心成分为胶原蛋白,与其他合规水光产品进行差异化竞争,或填补市场空白。

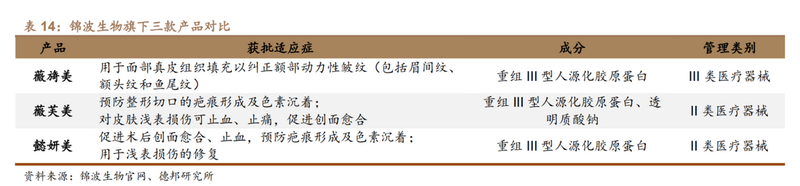

锦波生物旗下三款产品各有千秋。薇旖美用于面部真皮组织填充以纠正额部皱纹(包括眉间纹、额头纹和鱼尾纹);薇芙美成分为 III 型胶原蛋白及非交联玻尿酸的复配,主要用于强化补水,可有效紧肤淡纹、实现眼周年轻化;懿妍美则多用于日常补水。

市场格局:合规产品将受益,胶原水光差异化竞争,重组胶原更契合高频消费需求将存较大空间。

胶原水光差异化竞争,合规趋势下或将收益:药监局于 2021 年 11 月发布关于征求《医疗器械分类目录》(调整意见)的通知,拟将注射用透明质酸钠溶液拟按照 III 类器械监管,除了玻尿酸类合规产品(华熙生物的润致娃娃针、润致熨纹针,爱美客的嗨体、冭活系列,Q-Med 的瑞蓝唯瑅等),肤柔美、薇旖美两款胶原蛋白水光产品凭借着在美塑领域的差异化优势也将受益。

重组胶原优于动物胶原:市场中两款 III 类证胶原蛋白针剂中,薇旖美是重组 III 型人源化胶原蛋白,无免疫性和病毒性问题;

产能角度:重组人源胶原蛋白产能潜力大。锦波生物的重组 III 型人源化胶原蛋白已经可以通过大肠杆菌发酵提取技术实现规模化生产,锦波生物拟建设胶原蛋白植入剂产线,未来巨子生物、江苏创建和江山聚源等重组胶原生产企业或共同做大市场,相较动物源水光,重组人源胶原蛋白产能潜力大,更契合高频消费需求。

三、功能护肤:医美术后修复叠加功效护肤,行业高景气

1.市场空间:供需两端共促医用敷料行业高速发展

2.供给端:审批较严格且胶原蛋白产品注册证高要求,带来医用敷料稀缺性。

3.需求端:

医美术后修复:医美大发展,监管从严加快市场出清,用于屏障受损皮肤护理的医用敷料市场将持续增加;

功能护肤替代:多重因素促进功能性护肤行业高增长,医用敷料渠道从美容院/医院/药房到公域流量的传播链顺畅,且产品安全性高,更符合敏感肌需求,对皮肤学级护肤品将有所替,预计医用敷料未来五年将以 28%的 CAGR 保持高增长。

4.功能性护肤品未来将由三大因素驱动未来行业高增长

在此基础上,医用敷料行业从渠道和产品两维度看,其驱动力略有差别,医用敷料行业的景气度将远超普通功效性护肤品(非医疗器械)行业。

渠道端:美容院/医院/药房→公域的传播链顺畅

海外功能性护肤品牌布局电商略滞后且盈利考核要求退出药房渠道,以线上渠道为主;功能性护肤品牌薇诺娜、玉泽从医院起家,且有多位皮肤科医生及三甲医院背书,从线下往线上引流,同时塑造品牌专业度;

医用敷料产品的核心成分为玻尿酸和胶原蛋白,产品间差异度较低且无专家背书,在把握美容院、医院、药房等线下渠道的基础上,更需要获得 C 端认知度。

考虑到产品注册证存在稀缺性,市场存在明显的红利期助力高速增长,敷尔佳深耕医美机构企业,创尔生物旗下获得三类注册证的医用敷料在三甲医院及多药房均具有较高的认可度,二者均于 2018 年前后布局电商渠道,起步虽较晚,但从美容院/医院/药房等线下渠道到公域线上渠道的传播链条较为顺畅,未来将从公域向私域流量转换。

产品端:医用敷料安全性高,更符合敏感肌需求

功效型妆字号品牌主打配方及成分,械字号品牌更聚焦。皮肤学级护肤品赛道中代表性企业包括国产的薇诺娜、玉泽、海外的薇姿、雅漾等品牌,较普通护肤品而言,该类护肤品主打成分精简和聚焦。

功效型妆字号产品较普通产品更强调配方精简,但就械字号而言,以创福康的明星产品二类及三类胶原贴敷料为例,其成分仅为胶原蛋白原液及少量防腐剂,敷尔佳的产品医用透明质酸钠修复贴仅包含五种成分,械字号的成分更为聚焦,更符合敏感肌群体使用护肤品时要求成分精简、有效的需求。随着敏感肌群体数量增长以及消费者对成分精简和安全产品的需求,医用敷料将对传统的功能性护肤品进行替代,未来有望高速增长。

5.竞争格局:动物源胶原蛋白发展受限,重组胶原可实现对玻尿酸替代。

动物源胶原蛋白存在病毒和排异的隐患,且有原料供应有限及生产线产能限制,预计将影响未来发展。

美容护肤类对成分要求低于医美注射类,考虑重组胶原蛋白类不存在动物源胶原的隐患和限制,且随着基因工程制备技术逐渐成熟,未来有望实现大规模量产,产线逐步自动化降低成本,性价比优于动物源产品,未来或实现对玻尿酸的替代。

资料来源:

【德邦证券】胶原蛋白系列深度一:动物源VS基因工程技术对比,看胶原蛋白发展路径

【德邦证券】商业贸易:胶原蛋白系列深度二:下一风口在何方?四轮驱动看胶原蛋白多元发展

【东吴证券】胶原蛋白行业报告:从胶原蛋白护肤龙头巨子生物,看行业长期多重成长性