文|真探Alphaseeker 祖杨

前不久,奈飞交出了一份营收利润超预期的三季度财报,付费用户数连续五个季度保持新增正增长。老对手的好成绩在前,迪士尼也相应承担了更多的目光与期待。

11月8日美股盘后,迪士尼公布了截至2023年9月30日的第四财季和全财年收益情况。财报显示:

本季度,迪士尼实现营收212.41亿美元,同比增长5%,低于分析师预期的214.3亿美元,这已是连续第二次营收不如预期;2023财年营收888.98亿美元,同比增长7%;

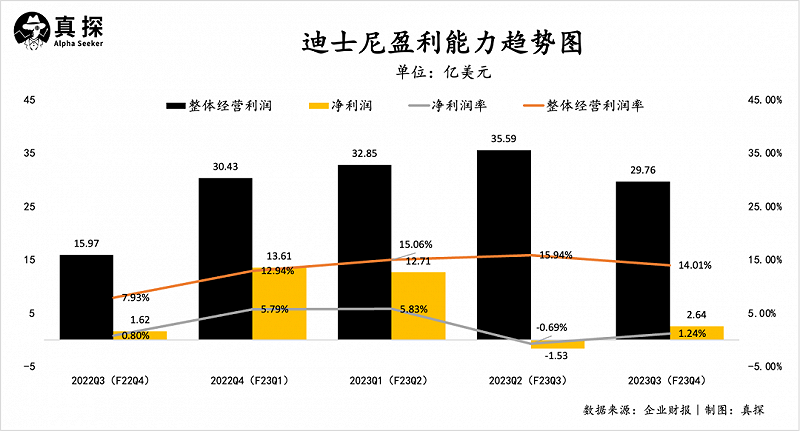

本季度实现经营利润29.76亿美元,同比增长86%,净利润2.64亿美元,同比增长63%;2023财年经营利润128.63亿美元,同比增长6%;净利润23.54亿美元,同比下滑25%;

第四财季调整后EPS为0.82美元,高于分析师预期的0.69美元;

分部门成绩来看:主题公园仍是“现金牛”业务,营收利润双涨;流媒体亏损收窄,Disney+在第四财季新增近700万订阅用户。

财报发布后,迪士尼股价涨超3%。

好消息值得庆祝,但迪士尼所面临的考验仍不少。外部看,好莱坞演员编剧大罢工带来的“后遗症”还在持续,漫威、白雪公主的新片进度全部延期;全球流媒体又在激烈“内卷”,砸钱、砸内容、砸资源。内部来看,迪士尼的IP效应正在失灵,从《夺宝奇兵5》到《幽灵鬼屋》多部电影都陷入了高投入低回报的怪圈;流媒体业务仍在亏钱。

内忧外患中,这家百年巨头能否顺利度过这场复杂危机?

基本面详解:流媒体减亏,主题公园大涨

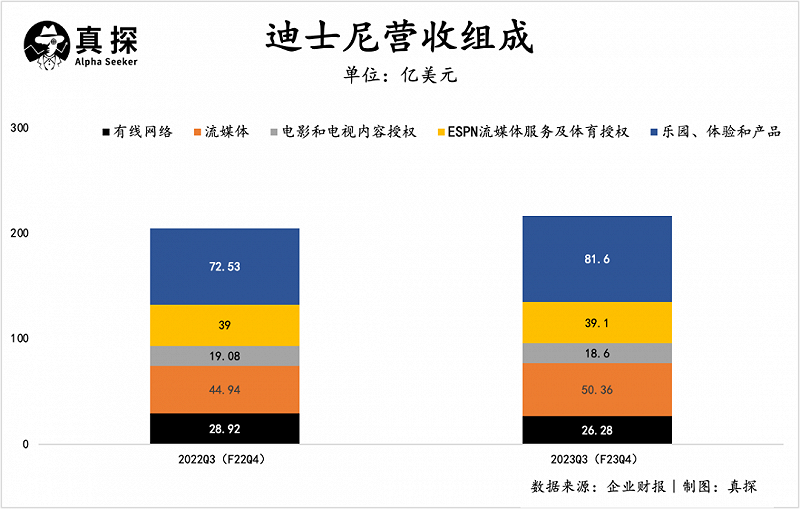

今年二月份提出战略重组后,迪士尼在本季度首次采用新的财务报告结构。财报中,营收构成被重新划分为三部分:娱乐、体育和体验。娱乐业务包括有线网络、流媒体服务、电影和电视内容授权收入;体育业务包括ESPN和ESPN+、印度Star品牌体育频道以及体育内容授权收入;体验部分则是迪士尼乐园、体验和产品的收入。

具体来看各个分部的情况:

有线网络在本季度实现营收26.28亿美元,同比下滑9%,营业收入与上一年持平。这部分业绩变动的主要原因是ABC网络和自有电视台的广告收入减少,部分又被营收、节目和制作成本下降所抵消。艾格提到,从长远来看,还是致力于提升有线网络业务的成本效率。

电影和电视内容授权实现收入18.6亿美元,同比下滑3%,经营利润从去年的亏损800万美元增长到亏损1.49亿美元。亏损的主原在于本季度上映的迪士尼电影《幽灵鬼屋》票房成绩不如预期,制作成本接近1.58亿美元,但至今票房仅回收1.17亿美元。实际上,今年迪士尼大多数电影IP都陷入了高投入低产出的窘境,《小美人鱼》《疯狂元素城》分别收获票房5.69亿美元和4.95亿,与成本堪堪打平;耗资3亿美元的《夺宝奇兵5:命运转盘》口碑票房双扑街,成为2023年亏损最严重的项目之一。

更需要担忧的是,持续了百余天的好莱坞罢工带来的“后遗症”或将在不久后显现。《美国队长》《复仇者联盟》《死侍》等最新一季的电影均推迟上映,这也会对未来的内容持续性和收入带来一定影响。

流媒体挑起了娱乐部门的“大梁”,本季度实现营收50.36亿美元,同比增长12%,亏损程度大幅收窄,从亏损14.06亿美元转为亏损4.2亿美元。这背后,是流媒体采取涨价措施带来了收入上的提升,并且在内容、技术的投入上有效降本推动。

原属于流媒体的ESPN现在被拆分出来,作为独立的业务呈现。本季度,ESPN及体育板块实现营收39.1亿美元,与去年同期持平,经营利润9.81亿美元,同比增长14%。ESPN曾是迪士尼的全球最大的体育媒体之一,拥有多个电视频道和数字平台,覆盖了各种体育项目和赛事,但这两年也面临着收视率下滑、成本上升的挑战,此前艾格也曾考虑出售部分股权,为ESPN注入新的资源。

外部环境好转,出游不再受限之后,迪士尼的主题公园业务逐渐成长为“现金牛”业务,在流媒体持续烧钱亏损时,也在为公司转型给予现金保障。本季度主题公园业务实现营收81.6亿美元,同比增长13%,经营利润达17.59亿美元,同比增长31%。收入和利润的上涨,部分是平均票价及体验服务价格的上涨所带动。前段时间,迪士尼先后宣布上海迪士尼、中国香港迪士尼、加利福尼亚州迪士尼的门票涨价。涨价并不稀奇,单以上迪为例,过去七年至少涨价四次。

一边在涨价的同时,迪士尼也在加大对旗下主题公园和邮轮业务的投资,未来十年预计投资600亿美元,来为游客尽可能提供与高票价相匹配的服务体验。比如已在中国香港、法国巴黎和日本东京的迪士尼乐园开设了“冰雪奇缘”主题乐园,上海迪士尼园区新开设的“疯狂动物城”主题乐园将在12月份开放。

豪掷86亿收购Hulu,流媒体格局重塑?

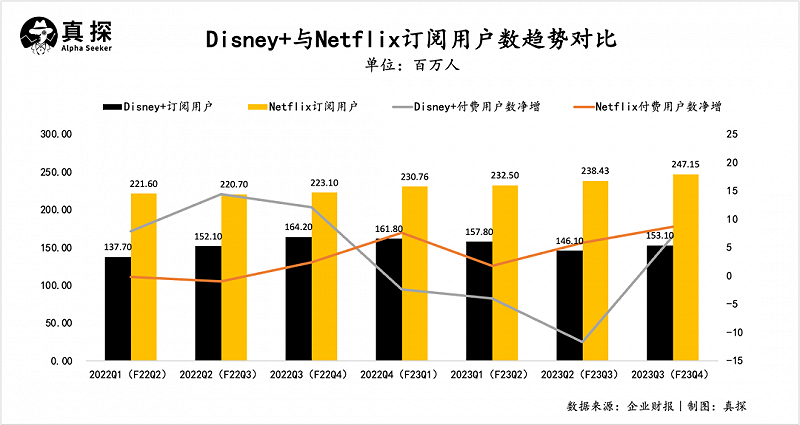

经历了连续三个财季的订阅用户数流失后,本季度Disney+终于重回增长,新增近700万订阅用户数,目前总用户数达1.53亿。但距离前任CEO鲍勃·查佩克设定的2024年达到2.15亿到2.45亿的用户数目标,还差数千万。而反观迪士尼的老对手奈飞,目前奈飞的全球用户数已达2.47亿,巨大的用户基数下还保持了五个季度的新增正增长。

其实全球流媒体激战到今天,比拼的关键不仅仅是用户数的增长,还有长期的用户粘性、更高的市场份额以及平台的盈利能力。意识到这一点的迪士尼动作频频,采取重组媒体和娱乐部门、收购Hulu股权以及流媒体涨价等一系列措施来增强自己的竞争力,同时,相关高管层也在财报里提到“我们的合并流媒体业务将在24财年第四季度实现盈利”。

流媒体增收的“举措”之一,便是会员涨价。10月12日起,迪士尼宣布将提高Disney+和Hulu的会员价格,而这一番涨价很有“策略”,带有广告版本的计划不变,调整的均是无广告版本,这样既能提升单用户的付费价格,也能让部分用户转移到带有广告的版本,通过不同的策略提升了用户数量、订阅收入以及广告收入。据财报透露,截至2023财年末,Disney+含广告支持的版本在第四季度订阅用户数增长200万,达到520万。

一方面用涨价来提升收入,另一方面迪士尼又计划回收Hulu股权,进一步扩大自己的流媒体市场份额。

近期,迪士尼发布公告称将以至少86.1亿美元的价格,从康卡斯特手中买回Hulu的33%股权,实现对Hulu的完全控股,交易预计2024年完成,届时迪士尼将成为Hulu的唯一所有者。

在财报电话会议上,首席执行官鲍勃·艾格宣布,将推出Hulu与Disney+组合的测试版,用户可以在Disney+应用程序中访问Hulu的所有内容,同时测试版还会提供家长控制功能,确保观看体验适合各个年龄段。这对订阅了Disney+ 和 Hulu 的捆绑套餐的用户来说是一个好消息,可以通过一个应用程序轻松地切换不同的内容。

在所有的流媒体平台中,Hulu的性质比较特殊,最初作为好莱坞传统制片厂对抗奈飞的产物,如今在各大厂推出自家流媒体平台后,处境也变得尴尬。对于Hulu来说,被迪士尼售后无论是内容库补充还是平台未来发展,都会有所助力;而对于迪士尼而言,Hulu当前大概有4800万订户,成为Hulu的全资控股后在用户的覆盖面上也会更广泛,Hulu面向美国成人用户,Disney+面向儿童、家庭和迪士尼粉丝,双方合并后,会带来更加多元化的内容,为使用者提供更好的观影体验。

收购后的好处显而易见,但也存在隐忧。Hulu的内容并不像奈飞或者HBO那样面向全球,在北美大本营外,海外仅有日本这一大市场,要想继续扩张,又需要巨额的投入和资金;而且在整合Disney+和Hulu的内容风格、品牌定位的具体操作上,也需要时间和周期磨合。

从自身业务到外部环境,当下的迪士尼正面临着复杂的考验,但就像其在财报中所讲,“我们拥有过去一个世纪以来建立的创造能力和坚实基础,这会使我们能够度过修复期,重新开始。”丰富IP储备傍身、百年经验加持,迪士尼并不缺乏讲好故事的能力。