(图片来源:视觉中国)

个人养老金体系下,保险、基金、银行、理财公司等各类金融机构,正各自发力,借助自身优势掘金个人养老金市场,跨业竞争格局逐步形成。其中,保险力量,正发挥不可或缺的价值。

蓝鲸财经记者梳理统计,目前,在745款个人养老金产品中,共有99款保险产品,涵盖税延养老保险、年金险、专属商业养老保险等产品,但产品同质化、渠道合作对接有限等问题在一定程度上制约了保险产品在个人养老金赛道中的表现。

作为对接个人养老金的重要险种之一,专属商业养老保险在今年由试点转为常态化经营,经营机构也实现扩容,给行业更多想象空间。前瞻之下,发挥保险产品长期积累、收益稳定的优势,并衔接养老、护理等服务或将是破局之道。

22家机构推出99款个人养老金保险产品,首批利率4%-5.7%

据国家社会保险公共服务平台的产品清单,目前个人养老金保险产品共计99款,产品涵盖税延养老保险、年金险、两全险、专属商业养老保险等。

99款个人养老金保险产品之中,共有74款为年金型产品,其中税收递延型养老年金保险共计44款,两全保险14款,专属商业养老保险11款。同时,9款万能型年金保险或两全保险,3款年金险为分红型。

从参与机构来看,99款产品由22家保险机构设计发行:泰康人寿与泰康养老分别推出8款产品,工银安盛人寿、国民养老和太保寿险相继推出7款产品,人保寿险、太平人寿、中国人寿、中信保诚人寿紧随其后,也已推出6款产品。太平养老作为专业养老保险公司目前已设计推出5款产品,此外建信人寿、阳光人寿、友邦人寿、交银人寿、平安养老、中意人寿、农银人寿、新华养老、中宏人寿、招商信诺人寿、中美联泰大都会人寿也均有产品推出。

个人养老金保险发行机构及数量;蓝鲸财经制图

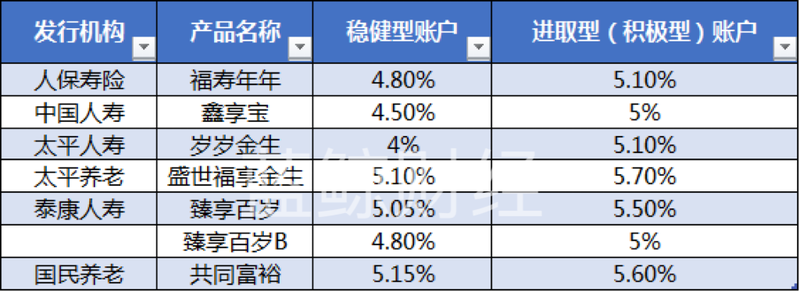

以收益情况来看,首批个人养老金产品中7款可购买的保险产品2022年实际结算利率整体处于4%-5.7%区间,其中,稳健性账户结算利率处于4%至5.15%区间,进取型账户则整体处于5%至5.7%。以国寿鑫享宝专属商业养老保险来看,稳健性产品利率4.5%,进取型为5%;国民养老共同富裕专属商业养老保险产品稳健性账户和进取型账户实际结算利率分别为5.15%、5.6%。

与2021年相比,2022年该7款产品实际结算利率整体有所下调,但仍高于稳健性2%-3%,进取型0-1%的常见保底利率。尽管整体下调,但在个人养老金账户对接基金产品出现大面积亏损的情况下,收益表现仍然具有优势。

首批个人养老金保险2022年结算利率数据;蓝鲸财经制图

“不能否认的是,消费者对于储蓄、基金等产品的兴趣和接受度要高于保险”,业内人士坦言道。

“相比长期回报与资金的时间价值,人们往往更注重短期回报,这扭曲了对风险的感知。消费者往往低估自己面临的长寿风险,且对保险产品的长期收益率感知偏低”, 清华大学五道口金融学院中国保险与养老金研究中心研究总监朱俊生向蓝鲸财经分析道。

养老资金作为需要提前规划、储备的专项资金,尤为需要进行长期准备,但在我国,短期存款更受到居民的偏好。而实际上,区别于基金、理财等产品,保险产品能够推进产品以复利效应实现财富的长期积累,独具优势。

“长期积累是优势之一”,交银人寿有关人士向蓝鲸财经分析道,保险是一种长期的金融工具,可以通过定期缴纳保费,逐渐积累资金,这种长期积累能够较好地满足养老金规划需要。

同时,个人养老金保险产品收益稳定,可穿越多个经济周期,提供较为稳定的回报。朱俊生补充道,养老保险产品“安全,稳定,持续增长”,能够在不确定的经济变局中提供确定性保障。“养老保险产品的预定利率为复利,在长生命周期内可发挥复利效应,利用时间价值获取被动收入与长期增值,促进养老财富积累。”

此外,保险产品“多账户”组合模式为客户提供更多的选择可能,“实现安全性、流动性和收益性的有效结合,满足客户不同养老财富管理风险偏好的需求”,朱俊生补充道。

渠道对接不足、产品池待扩容,创新可衔接养老服务供给

保险产品在个人养老金账户下未能全然发挥优势的原因,还在于供给端的局限。据业内人士介绍,目前部分机构已经在官网或其他自营平台开设专区,但基于投资者需先开户再购买的原则,保险机构仍然以银行为销售主阵地,但从对接合作情况来看,并不乐观。

“我是因为有长期的资金储蓄需求,在某银行设立个人养老金账户,本来更偏好收益稳健的养老保险,但在通过银行app对比不同的类型时,发现保险的可选择性太低,并不完全适合我,最后我选择了某理财产品”,一位投资者向蓝鲸财经记者介绍她的选择经历。

保险与银行平台的销售对接的不充分,正成为限制个人养老金用户选择的因素之一。目前,个人养老金产品目录中的745款产品中,储蓄产品465款,基金产品162款,而保险产品仅有99款。

蓝鲸财经观察到,以某商业银行个人养老金专区的产品情况来看,基金类产品53只,总量仅19只的理财产品也包含11款,其中1-2年期产品5款,2-5年期产品6款,但对接的保险产品仅7款;再如某国有银行个人养老金专区中基金产品多达131款,而保险产品同样仅对接了7款。

除加速与银行机构进行产品对接外,进一步扩大产品库,丰富保障内容更受到行业期待。以首批获批7款个人养老金保险产品来看,主要涵盖养老年金与身故保险金,个别产品将责任范围扩大至失能护理、全残保障等,但整体来看仍存在相对同质化的问题。

作为具有长期保障价值的保险,被认为在个人养老金账户下独具优势,可事实却并未如此,如何突围是行业共同思考的难题。

对于如何进一步挖掘市场,产品供给必然是探索的重中之重,尤其是作为与个人养老金具有高关联性的专属商业养老保险,给行业带来更多想象空间。值得一提的是,个人养老金账户推出后首批获批的保险产品,即均为专属商业养老保险。

专属商业保险是指资金长期锁定用于养老保障目的,被保险人领取养老金年龄应当达到法定退休年龄或年满60周岁的个人养老金保险产品。

2021年6月,原银保监会在浙江省(含宁波市)和重庆市开展了专属商业养老保险试点,鼓励试点保险公司积极探索服务广大人民群众特别是新产业、新业态从业人员和各种灵活就业人员养老需求。2022年3月,监管将试点区域扩大到全国范围,并允许养老保险公司参与。

据国家金融监管总局披露,截至2023年9月末,专属商业养老保险承保保单合计63.7万件,累计保费81.6亿元。其中,新产业、新业态从业人员和灵活就业人员投保的保单件数约7.9万件。

扩容步调继续。2023年10月,金融监管总局提出,自专属商业养老保险试点启动以来,业务进展总体平稳,决定将专属商业养老保险从试点转为正常业务,并明确可经营专属商业养老保险的公司资质:包括年度末所有者权益不低于50亿元且不低于公司股本的75%;综合偿付能力充足率不低于150%、核心偿付能力充足率不低于75%;责任准备金覆盖率不低于100%等。

根据监管划定“门槛”,业内预估,越有30家保险公司符合经营条件,这为专属商业养老保险进一步的产品扩容和创新,包括宣传普及等均将形成促进作用。

发展不足,一定程度上代表着潜在的增量空间。那么,行业该如何创新?“重点是打出差异化,形成赛道竞争,才能吸引更多的消费者”,一位保险机构相关责任人向蓝鲸财经表示,“一方面是在收益表现上发挥优势,体现长期资金的价值,抓住具有长期储蓄需求、追求稳健收益的消费者,另一方面是在服务端赋能,帮客户触达并提前锁定养老资源,比如慢病管理、长期照护等,这是其他如储蓄、基金产品不具备的优势 。”

国君非银刘欣琦团队同样分析指出,“专属商业养老保险的领取可衔接养老、护理等服务,这将打通保险公司从为客户‘赚取养老金’到‘运用养老金’的长期财富管理规划”。