图片来源:视觉中国

又至年底,2023年的个人养老金缴存也进入尾声。

去年11月,个人养老金制度启动,养老基金、银行理财、储蓄存款、商业保险四类产品纳入货架。一年已过,基金的收益率在四类产品中垫底,Wind数据显示,全市场共有179只个人养老基金,成立至今超九成亏损,平均收益率为-4.47%。

而其他三类产品均录得正收益:理财产品共有19只,平均收益为2.32%;保险产品共有99只,去年的年化结算利率也普遍在4%以上;储蓄产品最多共465只,年利率多在2%-3.5%区间。

那么,看似“差生”的个人养老金基金,表现究竟如何?和其他三类“不亏本”的产品相比,基金还值得买入吗?

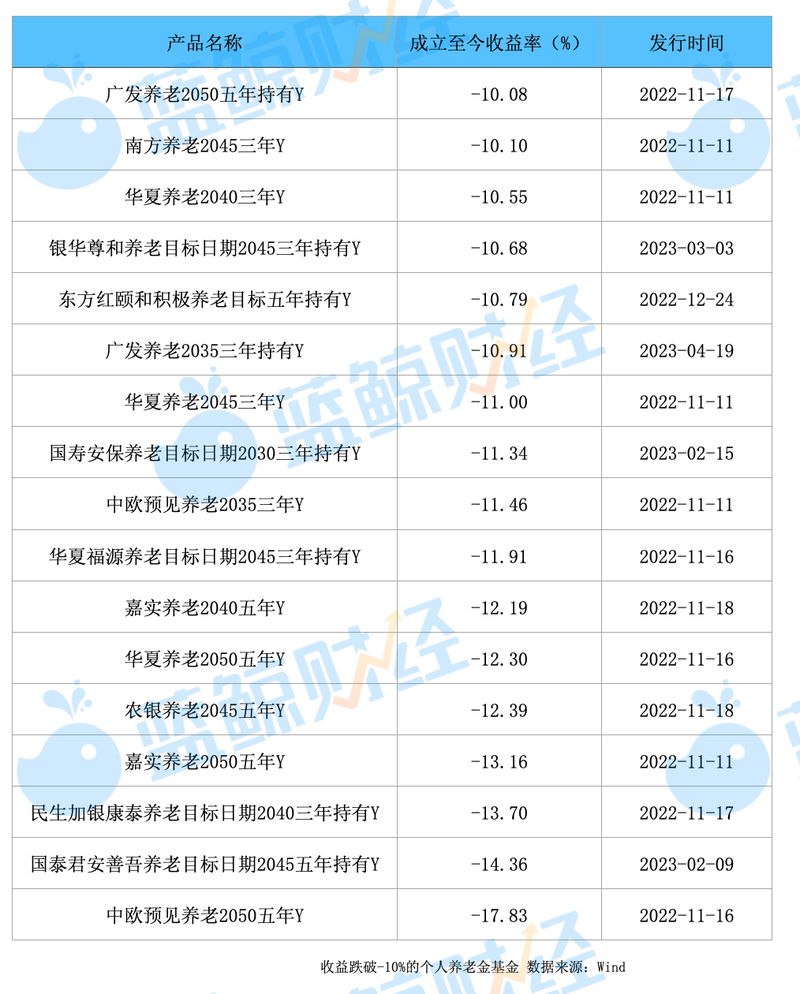

九成亏损,最高跌幅达-17.83%

2022年11月18日,129只养老FOF入围个人养老金投资目录,此后,个人养老金基金不断扩容,截止发稿已增至179只。但在收益层面,年内权益市场震荡下行,个人养老金基金也普遍录得负收益,截至发稿,仅12只收益为正,占比不足一成,其余均为亏损。

具体来看,在盈利端,收益最高的是平安稳健养老一年Y,录得3.51%,华夏保守养老Y、中欧预见养老2025一年Y尾随其后,分别录得1.49%、1.08%。值得注意的是,12只正收益产品中,还有5只产品成立于今年四季度,市场不断筑底之时,受权益市场的影响时间较短。

在亏损端,165只产品收益为负值,占比92%。其中,跌幅超过10%的个人养老金基金共有17只,跌幅前三为中欧预见养老2050五年持有Y、国泰君安善吾养老2024五年持有Y、民生加银康泰2040五年持有Y,跌幅分别为-17.83%、-14.36%、-13.70%。整体而言,全市场的个人养老金基金,成立至今的平均收益为-4.47%。

整理收益的两端可以发现,收益高低与产品类型有较大关系。盈利的产品中(除5只新发行产品外),除中欧预见养老2025一年持有Y、富国鑫汇2025一年持有Y两只目标日期FOF外,其余皆为稳健型的目标风险FOF。亏损超10%的产品中,除东方红颐和积极养老五年持有Y外,其余皆为目标日期FOF,且多为2040、2045、2050等距今较远的目标年份。除此,一年持有期产品收益表现好于三年、五年持有期。

整体而言,产品类型上,稳健表现优于积极,目标日期距今越近表现越好,持有期越短表现越好。市场观点认为,这与产品的权益仓位相关,低风险等级、短持有期、更临近的目标日期产品权益仓位相对较低。最近一年,权益市场跌宕下行,权益仓位低的产品自然受到的影响也更小。

就持有期而言,收益跌破-10%的产品皆是三年持有、五年持有,而正收益产品超过八成为一年持有。这与产品的权益仓位相关,《养老目标证券投资基金指引(试行)》文规定,持有期5年以上的,权益资产投资比例不得大于80%;持有期3年以上的,权益资产投资比例不得大于60%;持有期1年以上的,权益资产投资比例不得高于30%。

基金优势明确:监管透明、投研能力强

个人养老金基金九成亏损,引得不少投资人吐槽,养老在多数人的既有观念中应该稳健,为何个人养老金基金却普遍亏损?

晨星(中国)基金研究中心总监王蕊向蓝鲸财经表示,养老基金底层属于权益资产,短期会受市场的偏好、投资者的情绪、行业以及风格周期的影响,容易出现较大幅度的波动。

与此同时,沪上一位公募人士认为,个人养老金基金其实已经具有“抗跌”的性质。“目前个人养老基金都是以FOF的形式运作,能够二次分散风险,已经对波动有所控制,在权益类资产中已经相对稳健。从数据层面看,收益确实好于偏股混合型基金和FOF基金。”上述人士补充到。

在数据层面,年内偏股混合型基金指数下跌-14.80%,FOF指数下跌-5.13%,而个人养老金基金平均跌幅为-4.48%。这说明,个人养老金基金在权益类资产中的确更“抗跌”。

公募业内普遍认为,养老金是一笔长钱,时间会熨平短期净值的波动。华夏基金指出,受到资本市场波动影响,个人养老金基金整体亏损面较大,但拉长时间看,长期收益仍比较可观。“参考2035人均GDP翻番的目标,需要年均4.7%的实际增速,7%-8%左右名义增速。与之对应,未来10余年,养老金长期投资目标应设定在7%-8%。”

尽管个人养老金基金短期内普遍亏损,但王蕊认为,理财、储蓄、保险、基金四类产品中,基金的优势非常明显:监管透明、投研能力强。

与银行理财相比,监管对公募基金的规管一直以来是市场上最为严格的,所以公募在投资运作上较银行理财更为规范和透明,不仅有利于投资者跟踪和挑选产品,强监管对投资者利益保护也是一大利好。银行并不能保本保收益。“2018年出台的资管新规和理财新规在很大程度上消除了银行理财的监管套利机会,在去刚兑、去嵌套、去杠杆、去非标债券等新规要求下,理财产品的运作已经全面转向“公募化”,不能再提供保本保收益特性,银行理财和公募产品将主要在投资管理能力上展开竞争。”王蕊进一步指出,公募在投研能力方面,尤其是权益类资产投研上,较银行理财具有较强优势。

与现金储蓄相比,在银行存款利率下行的背景下,现金存款虽然安全性高,但很难抵消通胀带来的存款贬值影响。保险相较于理财、存款和基金,其本身更大的作用是为家庭和个人提供保障功能,而弱化其投资功能,本质上是和其他三类产品相区分的一类产品。

王蕊补充到,投资者还是应结合自身的风险偏好和风险承受力进行长期理财,要在抵抗通胀风险的同时还能增厚收益,养老基金是一个很好的选择。“长期投资的角度来讲,如果仅仅为了回避风险而配置低风险资产,很难实现富足养老的目标。长期看来,权益资产会随着经济基本面的增长呈现稳步上涨的趋势。”