文|华夏能源网 蒋波

编辑|杨亦

话题不断的格力电器与其掌门人董明珠,再一次引起资本市场强烈关注。

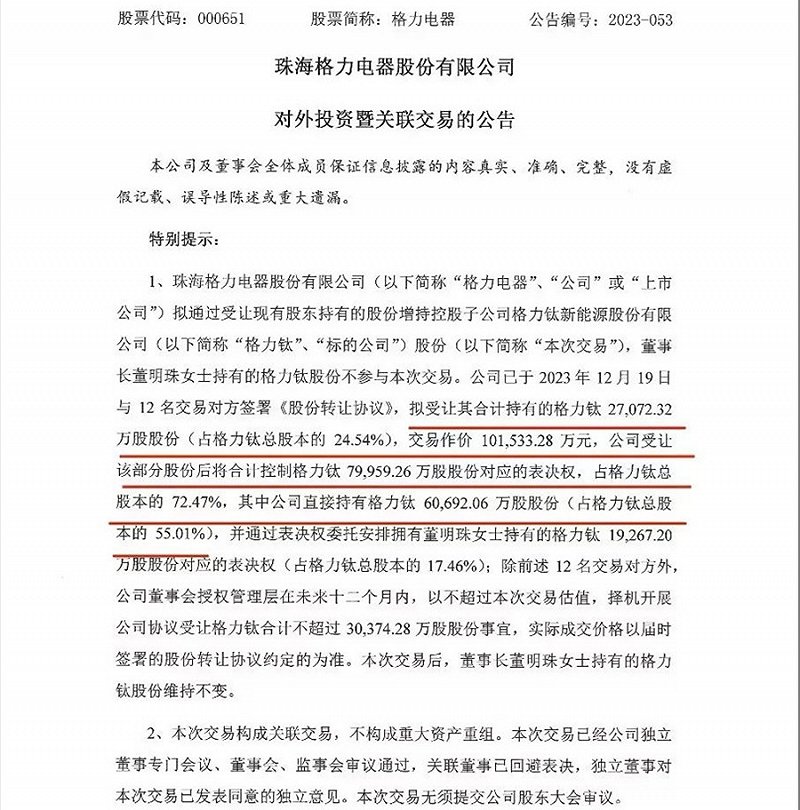

华夏能源网(公众号hxny3060)获悉,12月19日晚间,格力电器(SZ:000651)公告称,将收购格力钛24.54%股权,交易价格为10.15亿元。交易完成后,公司将合计控制格力钛72.47%的投票权。

图片来源:格力电器公告

消息出来后,投资者开始用脚投票。第二天一开盘,格力电器股价便大幅下跌,截止收盘跌幅高达7.09%,全天成交38.85亿元,市值蒸发132亿元。主力资金净流出3.9亿元,净流出额创2023年5月4日以来新高。

股市为何反应如此之大?故事要从七年前说起。

2016年12月,董明珠计划通过格力电器130亿元收购银隆新能源(也就是后来的“格力钛”),但遭到了中小股东的反对。董明珠坚持自己的想法,自掏腰包10亿元拉上刘强东、王健林等“攒局”,用30亿元购买了银隆22.39%的股权。

入手之后,银隆新能源麻烦不断,曝出大股东魏银仓及孙国华等人侵占公司利益超14亿元等问题。这依然没有动摇董明珠进一步加大控制力度的决心。这便有了如今的10亿元股权交易加码。

相比7年前,致同等比例的股权只剩下三分之一的价格,这笔买卖表面看起来极为“划算”。但是,董明珠的执念并没有得到资本市场的认可,大佬友情局也到了曲终人散的时候。

刘强东、王健林或以亏损离场

事实上,格力电器投资者们对于格力钛的爱恨,“非一日之寒”。

银隆新能源成立于2008年,主要产品和技术是钛酸锂材料及电池,并以此为核心,将业务延伸到了储能、新能源汽车以及动力电池回收领域。在行业内,银隆新能源一直默默无闻,只因董明珠的介入而一举成为了“明星企业”。

媒体间流传的一个“名场面”是,2015年,在一个活动上,董明珠认识了当时在银隆新能源担任董事长的魏银仓,并被对方的造车梦想打动。于是到了2016年,董明珠计划从格力电器账上拿出130亿元全资收购银隆新能源,由空调行业进军储能、新能源汽车等相关产业,推动企业多元化。

不过,该收购计划遭到了股东的否决。随后,不甘心的董明珠便以个人名义,拉上王健林、刘强东等人投资30亿元入股银隆新能源,董明珠也因此成为了第二大股东。然而被寄予厚望的银隆,却陷入了一连串的麻烦,董小姐的执念被现实“打脸”。

仅仅过了一年,2018年年初,银隆新能源就被爆出拖欠多家供应商货款超过10亿元的消息,河北武安工厂大面积减产,南京产业园一度被法院查封;

当年11月,银隆新能源发布公告称,公司大股东、原董事长魏银仓及原总裁孙国华涉嫌侵占公司利益超10亿元;

2019年4月,银隆新能源发布声明称,原公司总裁孙国华在内等六人已被刑拘,涉及侵占公司利益总计超过14亿,魏银仓则逃往美国。

尽管银隆新能源负面消息缠身,却没有阻止董明珠的加码。

2021年,格力电器以18.28亿元的价格拍下银隆新能源30.47%股权,董明珠将其持有的银隆新能源17.46%股权对应的表决权委托公司行使。由此,银隆新能源成为了格力电器的控股子公司,此后不久更名为“格力钛”。

两年后的今天,董明珠再次出手,通过格力电器以约10.15亿元收购12名交易对方合计持有的格力钛24.54%的股份。格力电器表示,本次交易完成后,格力电器将控制格力钛总股本72.47%的表决权,并计划在未来十二个月内择机开展公司协议受让27.53%格力钛股份事宜。

值得一提的是,在这12名转让方中,北京汽广行信息技术有限公司由京东世纪贸易有限公司100%持股,刘强东曾任京东世纪贸易的法人;北京红航文化创意有限公司由北京红舸科技文化有限公司100%持股,红舸科技是万达集团的全资子公司,背后实控人为王健林。

这意味着,交易完成后,昔日两位支持者刘强东与王健林将正式退出格力钛。

华夏能源网注意到,2016年格力钛的估值一度冲高到130亿,如今仅仅剩下41亿元左右,缩水接近70%。按最早的投资额度计算,王健林当年5亿元的投资,如今能拿走大概1.6亿元。而彼时,王健林还称这笔投资是“万达接近三十年来第一单投资制造业”。7年过去了,刘强东和王健林不仅没有从入股格力钛中受益,反而要以亏损离场,不能不令人唏嘘。

另外,目前王健林的债务危机刚有所缓解,刘强东也被拼多多逼得喊出“绝不躺平”的口号。当年那样豪爽地支持董明珠,如今败给现实也不足为奇了。

格力钛还有没有未来?

增持格力钛的消息令格力电器市值直接蒸发掉132亿元,股民为何如此不买账?

一方面,是格力钛与格力电器不容乐观的业绩。

数据显示,2022年,格力钛亏损19.05亿元;2023年上半年,亏损1.71亿元,已经连续亏损多年。截至2023年6月30日,格力钛资产总额243.11亿元,负债总额242.45 亿元,应收账款27.03亿元,所有者权益合计0.66亿元。资产和负债几乎等同。

华夏能源网注意到,格力电器在公告中也表示:未来,格力钛的经营仍可能受原大股东公司治理及经营等原因遗留的历史因素、宏观经济出现周期性波动等因素的影响。同时,格力钛需持续开拓市场、保持较高的研发投入,相关投入可能也会对格力钛的经营业绩带来一定影响。

再看格力电器的业绩。今年前三季度,在营收方面,比美的集团少了1365亿。今年第三季度,是格力电器近4年来同比最好的一年,营业总收入560.22亿元,同比增长6.63%;归母净利润74.19亿元,同比增长8.50%;而美的集团(SZ:000333),今年前三季度实现营收941亿元,同比增长7.32%,净利润95亿元,同比增长11.93%。

格力电器业绩堪忧,再去为格力钛“输血”,投资者们自然是极不情愿。

另一方面,股民对格力钛所押注的钛酸锂路线并不看好。

当前,电化学电池主流为磷酸锂电池和三元锂电池,钛酸锂电池极为小众,甚至不能和正在冉冉升起的新星——钠离子电池、液流电池、固态电池相比,因此很难受到市场的认可。

另外,钛酸锂电池最大的缺点就是能量密度低,所占面积大,这也决定着其很难进入动力电池市场。钛酸锂电池号称的“运营成本低,使用寿命长,安全性高”等三大优势,目前还无法在大规模的市场应用中验证。

既然如此,董明珠为何还近乎偏执地看好格力钛?这或许归根于当前格力电器的转型之困。

曾经与美的、海尔并驾齐驱的格力电器,如今在业务上已经几近掉队了。在其几大营收板块中,占比最高的依然是空调业务。而其他家都在风生水起的搞多元化业务,在家电之外培育起来新的业务增长点。

格力电器引以为傲的空调业务,目前也几乎限于停滞状态。财报数据显示,今年上半年,格力电器空调板块的营收同比仅仅增长了1.82%。转型寻找新的利润增长点,已到了刻不容缓的地步。

事实上,格力电器很早就在尝试转型,2012年布局了智能装备,2013年发力小家电品牌,2015年切入手机,但均没有起色。近年来,唯一有声势就是直播带货业务,2020年搭上直播电商的热潮,董明珠曾连开13场直播,实现了476亿元销售额,占到当年格力电器总营收近30%。然而,直播业务的核心是促进商品销售,无望从业务模式上成为格力的第二增长曲线。

如今,对于董明珠和格力电器来说,能够打出的“牌”已经不多了,格力钛是眼下最好的一张。董明珠只是不断的“买入”是不够的,新能源业务自有其壁垒,考验的依然是这家老牌家电大厂战略转型的决心与跨界新能源的执行力。