文|机构之家

2022年12月22日,当首创证券在上交所鸣锣上市,犹如一颗冉冉升起的新星,照亮资本市场的夜空。上市首月,股价由发行价7.07元一路高歌猛进,最高触及20.28元,涨幅近三倍。2023年8月,更是创下30.29元的历史巅峰。然而在一片喝彩声中,危机已悄然孕育。自创下新高之后,便开启了一段黯淡的下行之旅。

截至2024年4月12日收盘,公司股价重挫至17.67元,较巅峰时期最大回撤高达41.66%,令人唏嘘不已。更令人诧异的是,就在股价持续下跌之际,4月13日,首创证券宣布董事长苏朝晖因"工作调整"骤然辞职,引发业界猜想。新任董事长毕劲松、总经理张涛虽然行业经验丰富,但面多重困局,能否力挽狂澜?

苏朝晖:上市关键期空降,核心业务低迷时黯然离去

根据公开资料显示,苏朝晖,1969年出生,硕士学位。曾任中国黄金报社编辑、记者,并先后担任编辑部第一编辑室主任、编辑部负责人等职务,具有扎实的媒体从业背景。

此后,他在国家经济贸易委员会黄金管理局工作多年,担任过办公室干部、副处级调研员、办公室(党委办公室)副主任等职务,积累了政府部门的工作经验。

2011年,加入首创证券最大股东北京首都创业集团有限公司,担任副总经理。

2021年9月,在首创集团上市的关键时期,苏朝晖被任命为首创证券董事长。从苏朝晖先生的从业经历来看,在担任首创证券董事长之前,他并未拥有证券行业背景,也缺乏证券公司管理经验,曾一度引发质疑。

一位从事管理咨询行业的资深人士对机构之家表示,董事长作为公司掌门人,若缺少证券从业背景,将会导致对证券行业的运营模式和监管环境理解不足,难以有效制定符合行业特点的战略决策。同时,可能难以与证券公司的管理团队进行深入沟通和有效指导,进而影响公司的日常运营管理。

不知是时运不济还是正好被该管理咨询业人士一语中的,在苏朝晖任职期间,首创证券经历了“三驾马车”策略的败局、高管频繁离职、股东及机构投资者离场等困境。

1."三驾马车"战略的败局

首创证券股份有限公司成立于2000年2月,注册资本27.3亿元人民币。2022年12月22日,公司在上海证券交易所挂牌上市交易。公司控股股东为北京首都创业集团有限公司,实际控制人为北京市国资委。公司业务覆盖资产管理、自营投资与交易服务、投资银行、证券经纪、财富管理等多领域,为各类客户提供专业金融服务。

首创证券曾提出"三驾马车"发展战略,以资管业务为核心,经纪和投行业务为两翼,投资类业务为平衡,力求打造差异化特色。

然而,在苏朝晖接任董事长的首个完整年度,该战略便遭遇重重挑战。2022年,首创证券营业收入同比下降24.87%,净利润同比下降35.53%,营收净利双双出现断崖式下滑。

公司原本寄希望于2023年能够扭转颓势,但数据再次泼了一盆冷水。2023年,首创证券营收19.27亿元,同比增长21.33%;归母净利7.01亿元,同比增长26.33%。表面上看业绩喜人,营收净利双双回升,但这主要得益于投资业务在去年低基数基础上的反弹效应,而公司战略中的核心资管业务,以及经纪、投行两翼,均不同程度下滑。

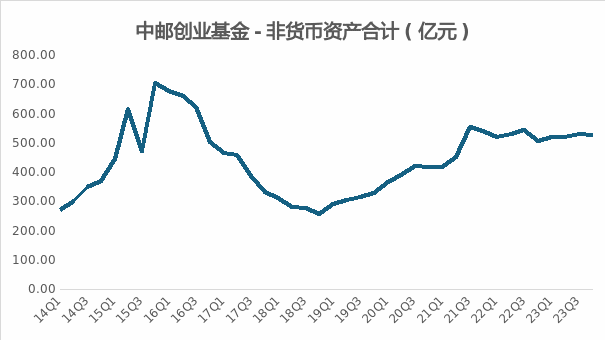

资管业务作为公司战略核心,表现不尽如人意。2023年,资管业务手续费收入同比大幅下降23.39%,从2022年的6.60亿元骤减至5.05亿元。此外,全资子公司首正德盛资本管理有限公司的私募基金管理规模也从2022年的35.50亿元大幅缩减至2023年的6.46亿元,仅剩下零头。与此对应,首正德盛2023年净亏损1878.77万元,而2022年同期净亏损为60.97万元,连续亏损且亏损扩大。参股公司中邮创业基金的表现也不容乐观。Wind数据显示,该基金的非货币资产在2021年第三季度达到553亿元之后,出现一定程度的下滑,陷入了瓶颈期,且自2015年以来一直未能重回当时705.39亿元的峰值水平。

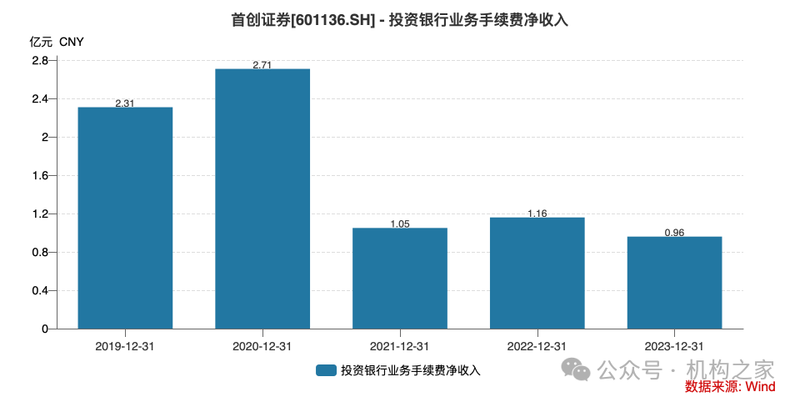

投行业务更是首创证券近年来表现最差的板块。2021年,投行业务收入由2020年的2.71亿元暴跌至1.05亿元,同比骤降61.25%。2023年,受市场环境影响和证券承销规模下降,投行业务手续费净收入更是进一步萎缩至0.96亿元。

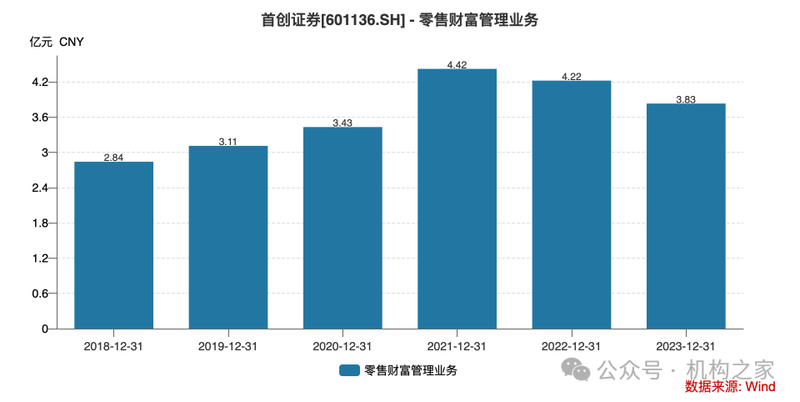

零售与财富管理业务相对下滑较缓。受融资融券及股票质押回购业务利息收入下降影响,2023年实现收入3.83亿元,较2022年营同比减少9.24%。但该板块的毛利率却降幅明显,较2022年减少36.25%。

2.高管频繁离职

苏朝晖执掌首创证券的两年多时间里,高管团队频繁变动,在券商行业内着实不多见。据统计,包括马佳奇、张建同、郭雪飞等多达7名董监高离职。尤其是总法律顾问这一职位,史彬于2022年12月30日离职,其接任者郭雪飞,也在上任一年后的2024年3月5日离职。

高管团队的不稳定,尤其是关键岗位频繁更迭,往往预示着公司决策层对未来发展方向及管理思路存在分歧,内部治理出现一定困境。董事、监事和高管的接连出走,对公司业务连续性、企业文化建设、团队凝聚力等方面均会产生产生负面影响。

3.股东信心动摇,减持套现急流勇退

公司业绩表现不佳、高管频繁离职,引发了股东们的担忧。他们开始质疑公司的估值是否合理,担心股价泡沫破裂后带来巨额损失,进而纷纷选择减持套现。

机构之家在以往的文章中曾经分析过,由于首创证券估值过高、业绩不佳以及自身资金链压力等因素,城市动力对所持股份进行了大比例减持,套现金额高达11.8亿元。此外,2022年下半年以来,多家知名公募基金也大幅减仓首创证券,减持数量均在200万股以上;曾经的第一大流通股东昭华一号私募基金,也在去年一季度退出前十大股东之列;外资大鳄巴克莱银行更是在三个月内从第九大流通股东悄然消失。

重要股东和机构投资者纷纷离去,反映出对首创证券未来发展的信心丧失。这无疑给新任掌门人毕劲松和张涛带来沉重压力,如何重建投资者信心将是一大挑战。在内忧外患下,首创证券能否重回巅峰,确实令人忧虑。

新帅上任,首创证券能否力挽狂澜?

原董事长苏朝晖骤然离职后,金融老将毕劲松和投行资管双料精英张涛先后上任董事长及总经理,是否能力挽狂澜?

1.金融老将:毕劲松

与无证券行业经验的苏朝晖不同,接任董事长职位的原总经理毕劲松拥有丰富的金融从业经历。据公开资料,毕劲松,1965年出生,硕士研究生,曾先后担任中国人民银行总行金融管理司主任科员、国泰证券有限公司总部发行二部副总经理、北京城市合作银行阜裕支行行长、国泰君安证券北京分公司总经理兼党委书记、中富证券有限责任公司董事长兼总裁,民生证券有限公司副总裁等职位。

2011年起,毕劲松加入首创证券,出任公司党委书记、董事、总经理。

去年接受媒体采访时,毕劲松曾表示要提升主动管理和价值发现能力,深耕渠道拓展和精细化投研风控,重点布局现金管理、TOF、"大固收+"及权益类产品,打造均衡多元的资管产品线。

然而,首创证券近年核心业务持续低迷,中后台管理不善,作为总经理,毕劲松或难辞其咎。如今临危受命出任董事长,能否甩开"总经理"的包袱,以更高的视角和魄力重振公司,尚属未知。加之毕劲松已年近60,此番上位或只是权宜之计。

2.投行、资管双料精英:张涛

原总经理毕劲松接任董事长之后,今年2月份从东兴证券总经理职位离职的张涛接任首创证券总经理职位。

新任总经理张涛曾长期任职华泰证券,先后担任总裁助理、上海总部投行部副总经理、深圳总部副总经理、董事会秘书等职,在投行领域经验丰富。

而投行恰恰是首创证券的最大短板。2023年,首创证券资产管理业务和投资类业务是首创证券的主要收入来源,分别贡献了29.01%和46.74%的营业收入。零售与财富管理业务也占据了近20%的收入份额。反观作为首创证券的发展双翼之一的投资银行业务,收入仅为1.18亿元,占比6.13%。

此外,张涛在资产管理方面有丰富的管理经验。加入首创证券之前,2018年起,其在境内首家AMC系上市券商东兴证券,担任财务负责人、董事、总经理,全面主持公司经营管理工作,并兼任东兴投资董事长等职务。

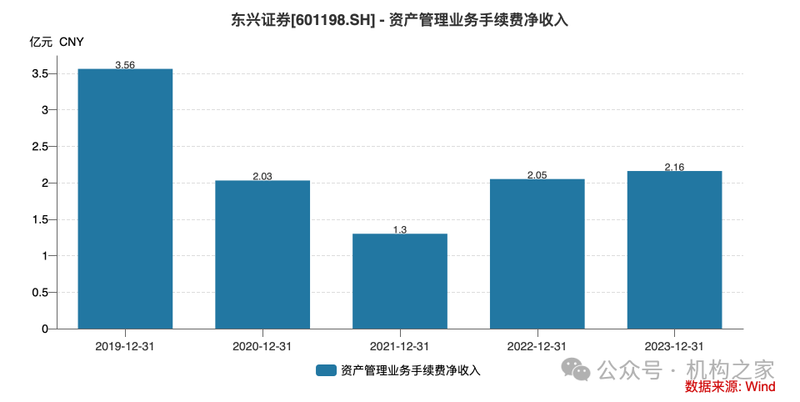

但翻看东兴证券的资产管理业务的业绩表现,机构之家发现,张涛在担任东兴证券总经理期间的2019年至2024年,资产管理业务净手续费收入曾经历过大幅下滑,由2019年的3.56亿元,连续重挫至2021年的1.3亿元。虽然近两年有所回升,2023年创收2.16亿元,但离其刚刚接任时2019年的高点3.56亿元,仍相距甚远。张涛的加盟是否能让首创证券的资管、投行业务焕发新生,仍然充满未知。